三年半扣非净利亏损超10亿 中欣晶圆拟科创板IPO

半导体产业链上游的半导体硅片产业曾长期由日本厂商等占据优势。近年来,随着国内半导体硅片企业积极扩产,其市场份额也逐步提升。

数据来源:中欣晶圆招股书 视觉中国图 杨靖制图

数据来源:中欣晶圆招股书 视觉中国图 杨靖制图

日前,又一家半导体硅片企业——杭州中欣晶圆半导体股份有限公司(以下简称中欣晶圆)拟冲刺A股。中欣晶圆由东京证券交易所上市公司日本磁性控股间接控股,有长飞光纤、中微公司等知名企业参股。

相较国际龙头,目前中欣晶圆规模较小,尚未实现盈利。报告期内(2019年度至2021年度以及2022年上半年,下同)扣非后净利润分别为-1.71亿元、-4.50亿元、-3.44亿元和-1.05亿元,累计亏损超过10亿元。公司在招股书中坦言,未来仍存在亏损的风险。

日资股东背景曾被问询

中欣晶圆主营业务为半导体硅片的研发、生产和销售,主要产品包括4英寸、5英寸、6英寸、8英寸、12英寸抛光片以及12英寸外延片。公司还从事半导体硅片受托加工和出售单晶硅棒业务。

中欣晶圆无实控人,杭州大和热磁电子有限公司(以下简称杭州热磁)与上海申和投资有限公司(以下简称上海申和)合计控制公司28.11%的表决权,为公司控股股东。上海申和、杭州热磁均为日本磁性控股的全资子公司,日本磁性控股于1996年在东京证券交易所上市,公司此次发行上市系日本磁性控股分拆其部分资产及业务在上交所科创板上市。

日本磁性控股近期在A股市场动作频频。除了中欣晶圆,日本磁性控股旗下的另一家公司安徽富乐德科技发展股份有限公司(以下简称富乐德)已处于创业板IPO注册阶段,并且富乐德和中欣晶圆的董事长都是贺贤汉。

在富乐德IPO过程中,深交所共进行了三轮问询,其中多次关注了日本磁性控股的情况。深交所要求富乐德补充说明认定日本磁性控股不存在控股股东、实际控制人的原因及合理性。2022年4月,富乐德在回复第三次问询时表示,其报告期内日本磁性控股无实际控制人状态未发生变化,不影响日本磁性控股、上海申和及富乐德治理有效性。

不但如此,日本磁性控股还控制着半导体零部件生产商宁夏盾源聚芯半导体科技股份有限公司(以下简称盾源聚芯)、主营功率半导体的江苏富乐华半导体科技股份有限公司(以下简称富乐华)、光伏企业宁夏申和新材料科技有限公司等多家境内子公司,其中富乐华、盾源聚芯已启动上市辅导工作。

除了日系股东,经过多次增资和股权转让,近年来中欣晶圆也引进了数量众多的其他股东。此次发行前,中欣晶圆机构或者企业股东超过80名,其中不乏知名企业,例如长飞光纤持股5.04%,位居公司第四大股东;中微公司持股2.56%,位居公司第九大股东。

在增资过程中,日本磁性控股方面与多家外部投资人签订了对赌协议,其中主要包括2023年12月31日之前,中欣晶圆需要在中国境内首次公开发行股票并在上交所或深交所上市,否则投资人有权按照其持有的中欣晶圆股份相对比例优先于中欣晶圆控股股东向第三方主体出售。

预计未来仍存亏损风险

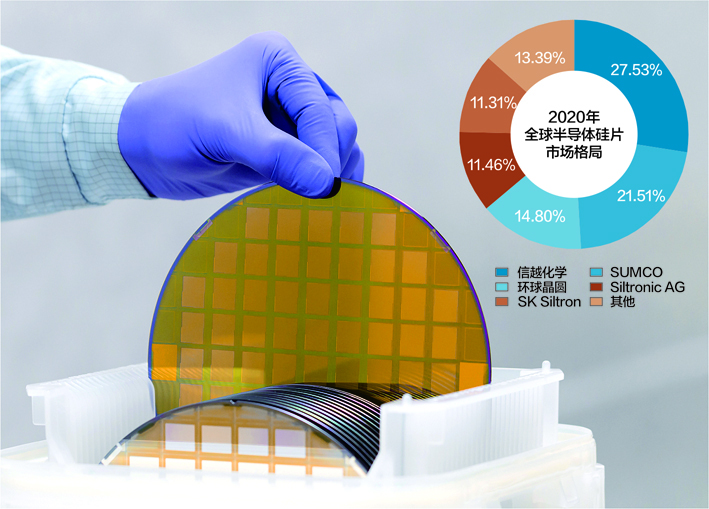

中晶欣圆的日系股东背景与当前行业格局也有一定关系。全球半导体硅片行业市场集中度很高,主要被日本、韩国、德国等国家或地区的知名企业占据。尤其是日本企业一直在半导体硅片领域处于领先地位,其中信越化学(Shin-Etsu)和胜高(Sumco)合计市场份额约为50%。

据中欣晶圆招股书,2020年,全球前五大半导体硅片企业规模较大,合计市场份额达86.61%。相较于行业前五大半导体硅片企业,公司规模较小,占全球半导体硅片市场份额不到1%。

这种情况下,中欣晶圆的业绩并不算亮眼。报告期各期,中欣晶圆营收分别为3.87亿元、4.25亿元、8.23亿元和7.02亿元,归属于发行人股东的净利润分别为-1.76亿元、-4.24亿元、-3.17亿元和-0.75亿元,扣非后净利润分别为-1.71亿元、-4.5亿元、-3.44亿元和-1.05亿元。

三年半时间扣非后净利润亏损超过10亿元,中欣晶圆何时能扭亏?公司招股书解释道,半导体硅片行业具有技术难度高、研发周期长、客户认证周期长等特点,行业整体壁垒较高,率先掌握先进技术的少数企业占据着绝大部分的市场份额,行业市场集中度比较高。中国大陆半导体硅片制造企业在单家企业市场规模和生产技术水平上与全球龙头企业均存在一定差距。

中欣晶圆表示,公司8英寸、12英寸硅片生产线投产时间相对较短,产品品质处于持续优化过程中,市场竞争力仍有待增强,导致其销售价格相对较低。根据行业惯例,半导体硅片产品通过下游企业的认证是双方建立合作关系、实现销售的必要条件。产品认证需花费3个月至2年,甚至更长的时间,产品认证时间长短随产品用途、客户认证要求的不同而有所区别。

对于未来的盈利问题,中欣晶圆招股书中表示,由于公司固定资产投资较大,且8英寸、12英寸硅片生产线正式投产时间较短,部分目标客户仍处于开拓过程中,预计未来仍存在亏损的风险。

公司提供受托加工业务

行业龙头占据优势情况下,中欣晶圆未来能否赶上?记者注意到,公司部分收入来源于受托加工。

报告期各期,中欣晶圆受托加工收入分别为9522.97万元、5603.79万元、9331.85万元和4887.78万元,占主营业务收入比例分别为24.99%、13.43%、11.41%和6.99%。

对于提供受托加工服务的原因,中欣晶圆表示,因公司自产自销硅片产品处于客户认证阶段,存在单晶硅棒切片、研磨和抛光等后道生产流程产能闲置的情况,公司提供受托加工业务可以提高产能利用率。

报告期内,中欣晶圆8英寸硅片产能利用率分别为53.56%、29.61%、47.20%和66.95%;2020年至2022年上半年,12英寸硅片产能利用率分别为80.02%、67.93%和99.59%。

2021年处于半导体硅片行业景气阶段。2021年8月底9月初的投资者调研活动中,国内半导体硅片龙头沪硅产业曾表示硅片市场“供不应求,价格存在微幅上升”。不过,2021年中欣晶圆8英寸硅片和12英寸硅片产能利用率却仅为47.20%和67.93%。尽管积极开展受托加工业务,中欣晶圆仍有大量产能未被填满。

为了提高产能利用率,中欣晶圆受托加工的客户包括同行,即全球排名前五的半导体硅片制造商环球晶圆和国内半导体硅片企业沪硅产业等。其中,2021年全年和2022年上半年,环球晶圆均为公司第一大客户,相关销售占比分别达25.61%和19.01%;而沪硅产业也是中欣晶圆的前五大客户,2021年全年和2022年上半年,相关销售占比分别为9.23%和6.34%。

受托加工业务未来能否为继?2021年中欣晶圆受托加工收入占比为11.41%,2022年上半年占比为6.99%,下降了4.42个百分点。一个背景是,报告期内,中欣晶圆受托加工业务毛利率分别为22.56%、8.78%、8.61%和2.31%,不仅受托加工业务的毛利率越来越低,且2022年上半年大幅下降6.3个百分点。

就2022年上半年受托加工业务毛利率低至2.31%,中欣晶圆招股书中解释称,8英寸硅片受托加工业务占整体受托加工业务的比例继续提升,导致受托加工的平均价格和平均成本均有所提升,同时由于8英寸生产线仍在产能爬坡过程中,受托加工业务的整体毛利率下降。

就此次IPO相关问题,记者于2022年10月11日致电中欣晶圆并向公司发送了采访邮件,截至发稿未获回复。

(文章来源:每日经济新闻)