净利下滑、应收账款高企 合力泰欲打包卖三子

近日,合力泰科技股份有限公司(下称“合力泰”)发布公告称,拟通过产权交易所公开挂牌转让旗下三家子公司100%股权,挂牌底价为14.19亿元。

上市公司表示,本次资产出售不涉及发行股份,不会导致上市公司股权结构发生变化,不构成重组上市。

不过,IPO日报注意到,合力泰的三家子公司在2019年仅有一家盈利,其他两家均处于亏损状态。

捆绑销售

根据公告,上市公司计划以公开挂牌竞价转让方式,转让持有的珠海晨新科技有限公司(下称“珠海晨新”)100%股权、深圳业际光电有限公司(下称“业际光电”)100%股权以及东莞市平波电子有限公司(下称“平波电子”)100%股权。

虽然公司表示,最终成交价格取决于受让方在产权交易所的摘牌价格,不过三家公司确定在产权交易中心的挂牌底价为14.19亿元(其中经福建省国资委备案的评估,业际光电评估值为2.25亿元、平波电子1.28亿元、珠海晨新10.65亿元)。

需要指出的是,此次转让系公司将三家子公司一起“打包”转让。

合力泰表示,本次交易为三家标的公司捆绑联合转让,意向受让方需同时受让三家公司股权。那么,被“打包”的三家子公司经营情况如何?

公开信息显示,珠海晨新主要从事研究开发、设计、生产和销售自产的新型平板显示器件,2019年公司实现营业收入31.91亿元,净利润为1.29亿元。但另外两家子公司业际光电、平波电子的净利润却分别为-2087.87万元、-9708.44万元,均为负数。

据披露,截至2020年10月31日,公司为标的公司提供的担保余额为4.9亿元。自交割日起,公司不再为其新增担保及担保项下的借款;公司已经提供的担保,受让方及标的公司应于交割日之前全部清偿完毕,或与授信机构协商置换担保方。

对于此次转让,合力泰表示目的系调整产业布局,优化产能结构;整合资源分布,提升经营效率;以及补充营运资本,回笼投资资金。

净利下滑

记者了解到,合力泰前身系联合化工,后者于2008年登陆深交所。在连续两年业绩下滑后,联合化工决定卖“壳”给合力泰,后者于2014年成功实现借壳上市。

公开信息显示,合力泰是集开发、设计、生产、销售为一体的液晶显示、触控模组、智能硬件产品的制造商和方案商;主要生产智能终端核心部件,横向布局在液晶显示模组、触控模组、摄像头模组、指纹识别模组。

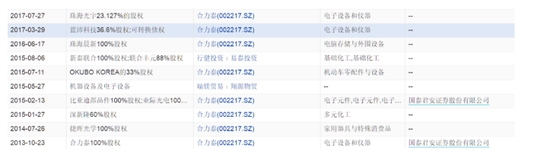

借壳上市之后,合力泰随即走上了并购扩张之路。

仅仅是2015年,上市公司筹划了收购深新隆60%股权、比亚迪(175.610, 3.46, 2.01%)部品件100%股权、新泰联合100%股权、联合丰元88%股权等多起收购,涉及金额超40亿元。其中,数额最大的系收购比亚迪部品件的23.06亿元。

一系列的收购让公司业绩在一段时间内大幅增长。2015年至2017年,合力泰实现营业收入49.53亿元、118.45亿元、151.11亿元,对应净利润分别为2.17亿元、8.73亿元、11.66亿元,营收和净利均有明显地增长。

然而,好景不长。2019年及2020年前三季度,公司在收入增长的同时净利却有所下滑:其中,2019年合力泰的总收入同比增长9.44%,净利润同比下滑18.85个百分点,而这主要系公司计提应收款项坏账所致。

据悉,业绩增长的背后,是公司应收账款高企。截至2020年9月末,合力泰的应收账款达到了84.28亿元,而在2014年底,这个数字还只有5.6亿元,增幅达到1405%,远超过营业收入的增幅;截至2020年9月末,公司的短期借款也达到了67.12亿元。今年8月,上市公司表示为了拓展融资渠道,优化负债结构,公司拟非公开发行不超过7亿元的公司债券。

而如今,为了还债,合力泰又计划捆绑出售三家子公司。需要指出的是,出售的三家子公司也均系收购而来,其中,珠海晨新彼时收购价为1.07亿元,业际光电全部股权作价9.62亿元,平波电子作价2.64亿元。对比如今的出售底价,珠海晨新实现了增值,其余两家亏损的公司则可能系“亏本甩卖”。