叮当健康:说好的商业闭环,却为啥对核心指标三缄其口?

在数字零售药房市场上,叮当健康瞄准的是一条与阿里健康和京东健康不同的细分赛道。

相信老铁们都有遇到过需要紧急用药的情况:头疼发热、咳嗽呕吐、胃疼、皮外伤……如果附近没有距离近的药房,或是身体不适难以出门时,真是陷入窘境。

叮当快药,正是一家提供紧急送药服务的平台。

在叮当快药配送服务覆盖的地区内,用户可以在叮当快药的APP、微信小程序或第三方O2O平台(如美团、饿了么)下单,药品将在28分钟内送达。

叮当快药提供的是全天候24小时服务,可配送药品覆盖非处方药、处方药及医疗产品。平台还提供在线医生诊疗服务,可随时开具处方。

近日,叮当快药的母公司叮当健康科技集团有限公司(“叮当健康”、“公司”)向港交所递交招股书。

一、控股股东是仁和集团董事长

叮当健康成立于2015年,于当年推出叮当快药APP。2019年,公司获得海南互联网医院资格,可提供在线医生诊疗服务。

目前,叮当快药的配送覆盖范围为包括北京、上海、广州、深圳、杭州、天津在内的国内14个主要城市。

叮当健康的创始人为杨文龙先生,同时也是公司的控股股东,持有50.5%的股权及投票权。

公司第二大股东为招银国际,持股7.28%,该股东的母公司为招商银行(48.030, 0.56, 1.18%)(600036.SH)(03968.HK)。

老铁们或许没听说过“杨文龙”这个名字,但应该听说过A股上市企业仁和药业(9.450, 0.15,1.61%)(000650.SZ)。中国女性保健洗剂市场的知名产品“妇炎洁”、以及儿童感冒药市场的知名产品“优卡丹”,均出自仁和药业。

仁和药业的最大股东为仁和集团,持股23.2%。杨文龙正是仁和集团的董事长,并持有仁和集团100%的股权。

因此,仁和药业和仁和集团虽与公司均无直接持股关系,但两者均被视为公司的关联方。

在数字大健康这一赛道上,目前港交所已有阿里健康(00241.HK)、京东健康(06618.HK)和平安好医生(01833.HK)三家知名上市企业,它们背靠着中国最知名的互联网平台和金融集团。

叮当健康的业务与阿里健康和京东健康更接近,三者均专注于数字零售药房市场。

所谓数字零售药房,通俗理解也就是药品的“线下单线下配送”:消费者通过互联网平台购买药品,然后从线下药房取货,或由药房进行线下配送或委托快递直接送达消费者处。

风云君此前已经分析过阿里健康和京东健康的业务模式。

当时风云君指出:

京东健康和阿里健康都是以在线药房业务为主。

从目前来看,在线零售药房是数字大健康中最容易走通的那条路,而且在整个蛋糕中的份额也是最大的。

2019年,中国数字大健康的市场规模为2180亿,在线零售药房就占了1050亿。

按2020年收入计,叮当健康在中国数字零售药房市场排名第三,市场份额为1.2%,仅次于阿里健康(11.4%)和京东健康(7.7%)。

但从具体业务模式来看,叮当健康与阿里健康及京东健康又有所区别。

叮当健康专注的是实时数字药房,而阿里健康和京东健康专注的是药品电子商务。

这两种模式的区别在于:

药品电子商务通过快递或物流进行药物配送,通常消费者下单与收到药品之间存在1-2天的时间差;

而叮当健康强调的是紧急送药,通常消费者在下单后28分钟内即可收到药品。

不过,数字零售药房市场仍以药品电子商务为主。

据弗若斯特沙利文的数据,在数字零售药房市场中,实时数字药房的份额将从2019年的6.3%增加至目前的10.3%。

叮当健康是实时数字药房的最大参与者,市场份额为8.5%。也就是说,在紧急送药这一领域,目前叮当健康是龙头。

另外,叮当健康目前的用户规模也远低于阿里健康和京东健康。

截至2021年一季度末,叮当健康自有平台上的注册用户为2870万名。

(来源:叮当健康招股书)

据披露,阿里健康和京东健康最近一个财年各自的年活跃用户分别为2.8亿名和8980万名。

(来源:阿里健康财报)

(来源:京东健康财报)

二、快药是核心业务,“前置仓+即时配送”模式

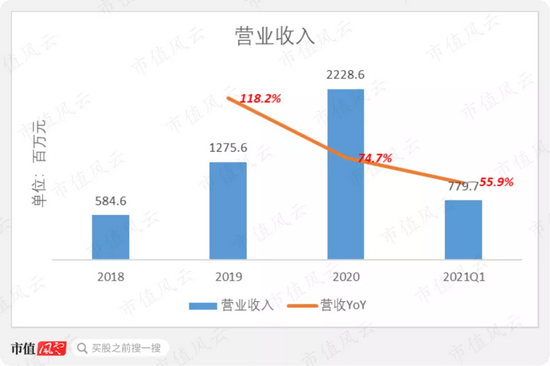

2020年,公司营业收入为22.3亿元,同比增长74.7%;而去年同期营收为12.8亿元,同比增长118.2%。

2021年一季度,公司营收7.8亿元,同比增长55.9%。

总的来看,公司营收仍处于高速增长期,但同比增速有所放缓。

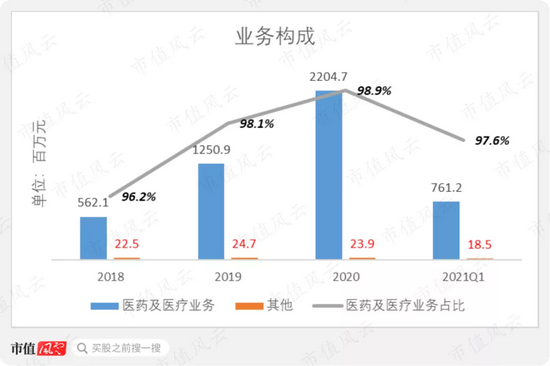

营收几乎全部来自公司的医药及医疗业务,后者2020年和2021年一季度的营收占比分别高达98.9%和97.6%。

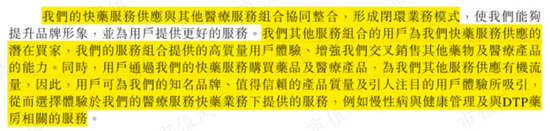

医药及医疗业务提供的产品和服务包括快药、在线诊疗及慢性病与健康管理。

快药:即药品购买及紧急配送服务;

在线诊疗:通过互联网医院及医疗团队为用户提供的在线医生诊疗服务;

慢性病与健康管理:为快药和在线诊疗的补充服务,为肝病、皮肤病、心血管疾病及糖尿病等慢性病用户提供包括用药与剂量指导、覆诊提醒、处方续签、健康状况信息回馈及医疗知识管理等。

公司在招股书中尤其强调快药与其他医疗服务组合形成的协同作用,称该业务模式提高了用户对产品及服务的购买意愿,增加了交叉销售的能力。

那么,在线诊疗到快药销售的具体转化过程又是怎样的呢?

以风云君的某次体验为例。

打开公司的自营APP平台叮当快药,左上角可见两个明显的在线诊疗入口:“免费诊疗”和“专家医生”。

其中,“专家医生”提供的是按次收费的诊疗服务,与平安好医生类似。

用户也可以选择“免费问诊”,从与医生交谈到开具处方的全过程均无需支付费用。

当医生开具好电子处方后,处方显示页面下方会显示“前往购物”的点击按钮。

用户可以直接在平台内一站购齐处方内的全部药品,并根据自身需要选择平台即时配送服务或到线下门店自提。

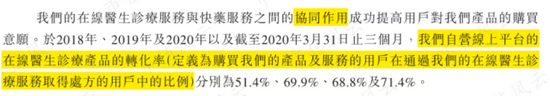

公司在招股书中披露了其自营在线平台在线诊疗服务的转化率,该指标定义为“购买公司产品及服务的用户占从在线诊疗咨询服务收到处方的使用者的比例”。

2018年至今,公司在线诊疗的转化率提升明显,2020年和2021年一季度分别为68.8%和71.4%。

从披露数据来看,在线诊疗的转化率确实相当高。但风云君认为,这仍不足以说明公司业务目前已经形成了协同效应。

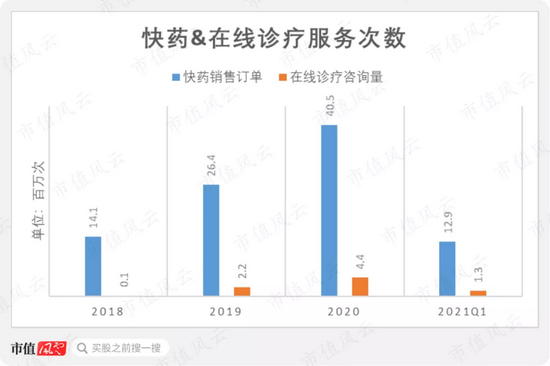

2018-2020年,公司的快药销售订单从1410万笔增加至4050万笔,同期,公司用户在线诊疗服务次数从10万次增长至440万次。

按2020年在线诊疗的转化率68.8%来计算,在线诊疗服务当年为快药带来了302.7笔(440*68.8%)销售订单,仅占同期快药总销售订单的7.5%(302.7/4050)。

也就是说,目前大部分用户来到公司平台只是为了购买快药,并没有接受其他服务。

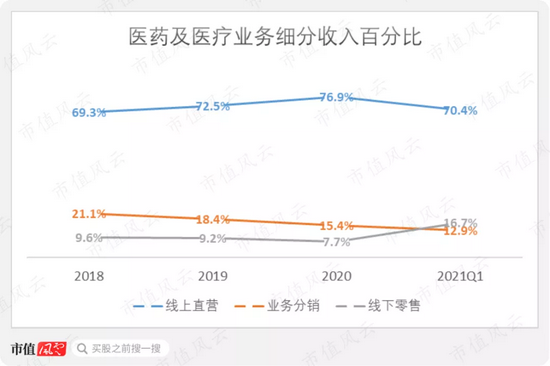

医药及医疗业务按销售渠道又细分为三类:(1)线上直营;(2)业务分销;(3)线下零售。

(1)线上直营:即公司自营在线渠道,包括移动应用程序和微信小程序,以及公司在知名第三方平台(比如美团外卖、饿了么)经营的在线渠道。

(2)业务分销:公司通过分销商分销部分产品,分销商再通过电子商务平台进一步出售给终端用户;

(3)线下零售:用户还可以直接从公司线下的智慧药店网络购买产品。

线上直营是公司最主要的销售渠道。

2020年,线上直营渠道收入占医药及医疗业务收入的76.9%,对应为17.0亿元;业务分销渠道和线下零售渠道分别占15.4%和7.7%,分别对应3.4亿元和1.7亿元。

2021年一季度,线上直营渠道的收入占比有所下降,为70.4%,去年同期为75.7%;原因是线下零售渠道收入占比的提升,当期为16.7%,而去年同期为8.9%。

无论是线上直营还是线下零售,药品均分发自公司自建的前置式仓库,公司称之为“智慧药房网络”。

公司的智慧药房网络在过去三年迅速扩张。2018年,公司的智慧药房仅覆盖2个城市共91个前置仓;而截至2021年一季度末,公司已经覆盖13个城市共286个前置仓。

智慧药房网络目前仍在扩张中。截至招股书披露日期,公司的智慧药房网络覆盖了14个城市共302个前置仓,平均每个覆盖城市建立22个前置仓。

在快药配送方面,无论是自营APP、微信小程序或第三方平台直营店,公司均通过专业配送团队向用户配送药品。据披露,截至2021年一季度末,公司的骑手人数超过2200名。

与美团外卖、饿了么类似,公司会要求配送团队的骑手身穿制服进行配送,同时配送时使用公司的标准药箱,成为大街上一道别样的风景。

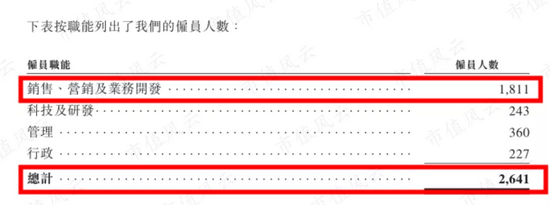

从招股书披露的员工数量来看,骑手应该是外包员工。

据披露,截至2020年一季度末,公司共有2641名员工。其中最大的类别为销售、营销及业务开发人员,共1811名,显然不及公司披露的骑手数量。

三、相比生鲜类,药品类即时配送盈利空间更大

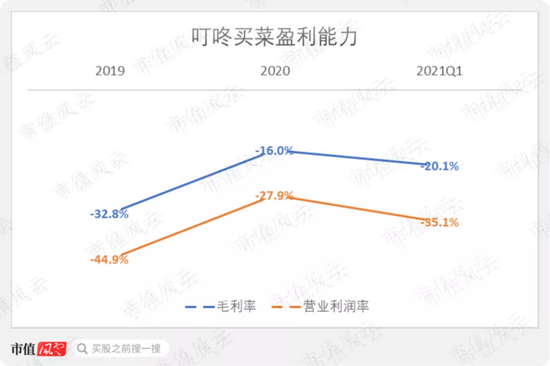

在风云君看来,叮当健康的商业模式其实跟当下流行的即时配送生鲜电商,比如风云君研究过的叮咚买菜(DDL.N)和每日优鲜(MF.O)十分类似,都属于自营模式且设立前置仓,只不过是SKU专注的类别不同。

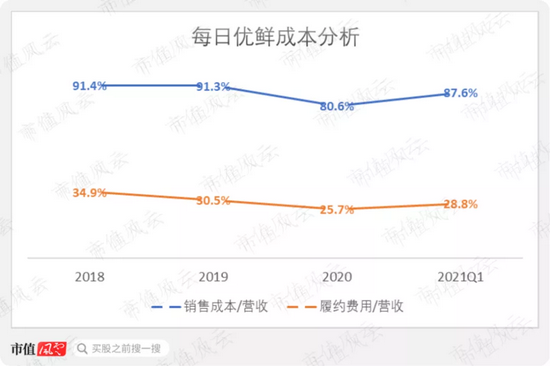

当前困扰生鲜电商盈利的主要问题在于极低的毛利率和较高的履约费用,叮当健康是否存在类似痛点呢?

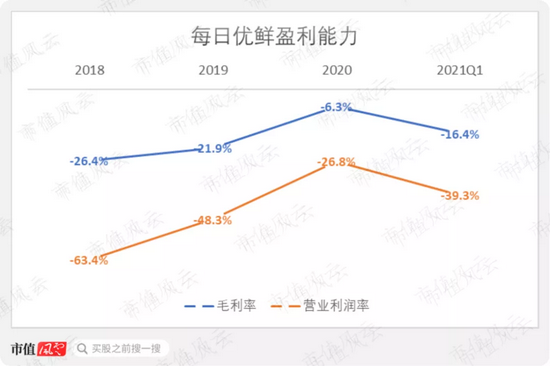

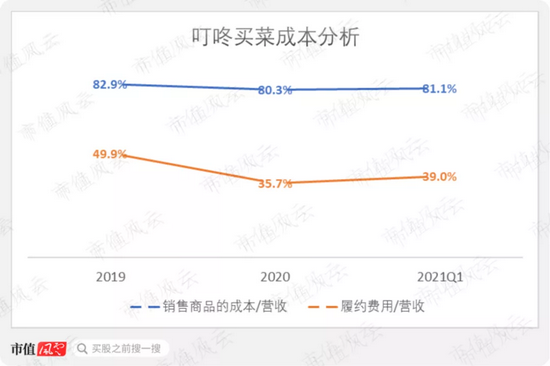

叮咚买菜和每日优鲜当前的毛利率为负,两者在2020年分别为-16.0%和-6.3%。

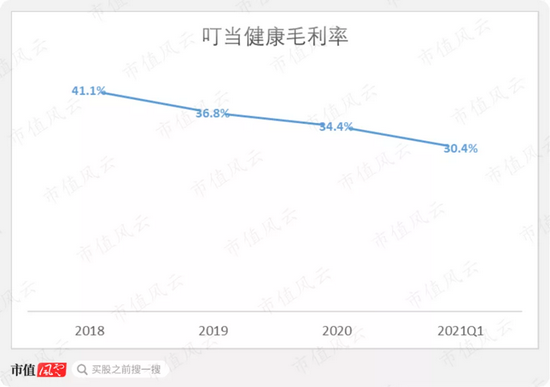

与生鲜电商平台相比,叮当健康的毛利率水平更高,但呈现下滑趋势。

2018-2020年,公司毛利率从41.1%下降至34.4%;2021年一季度为30.4%,较去年同期下降5.2个百分点。

另外,与数字大健康市场的竞争对手阿里健康和京东健康相比,叮当健康的毛利率也明显更高。

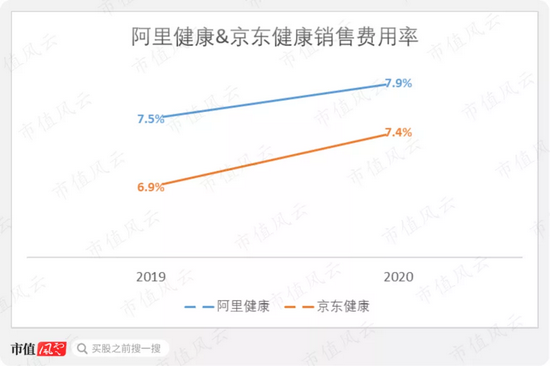

阿里健康和京东健康的毛利率差别并不大,最近一个财年(注:阿里健康的财年截至当年3月31日),两者的毛利率分别为23.3%和25.4%,且两者毛利率与各自去年同期的水平相比变动也不大。

2020年,叮当健康的毛利率分别较阿里健康和京东健康高出11.1个和9.0个百分点。

药品零售是药品流通的最后一个环节,与过去占据这一环节的线下零售药房相比,像叮当健康、阿里健康和京东健康这类线上零售药房,还需额外支付“最后一公里”配送的成本。

上述三家大健康企业的毛利率均未考虑履约开支,后者主要来自物流及仓储服务费用。

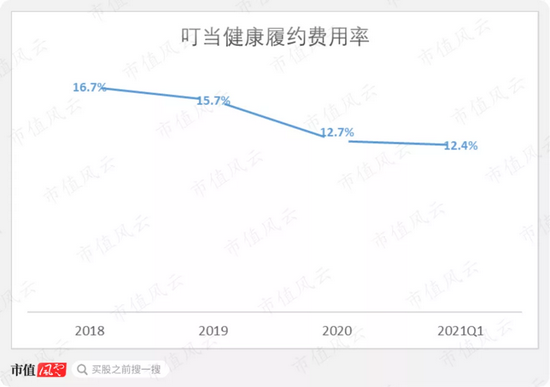

2018-2020年,叮当健康的履约费用率从16.7%下降至12.7%,2021年一季度为12.4%。

叮当健康的履约费用率已经日益接近阿里健康和京东健康。最近一个财年,叮当健康的履约费用率分别较阿里健康和京东健康高出0.4和2.4个百分点。

另外,同样是即时配送的前置仓模式,叮当健康的履约成本却要远低于叮咚买菜和每日优鲜,后两者最近一个财年的履约费用率分别高达35.7%和25.7%。

总的来说,困扰即时配送生鲜电商的盈利痛点,在叮当健康身上并不存在。

首先,药品零售的毛利率远高于生鲜零售,且叮当健康的毛利率在本身所处的数字零售药房赛道中,也领先于阿里健康和京东健康这两大竞争对手。

其次,虽然同是前置仓模式,但药品平台的SKU更少,且收货、管理、分拣、打包等履约流程也较易腐坏的生鲜产品更容易进行,因此履约费用率更低。

四、销售费用高昂,“烧钱”换流量

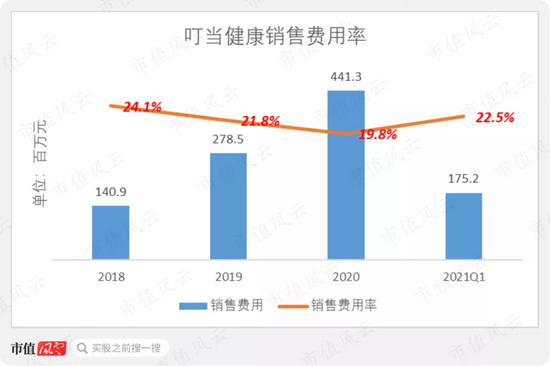

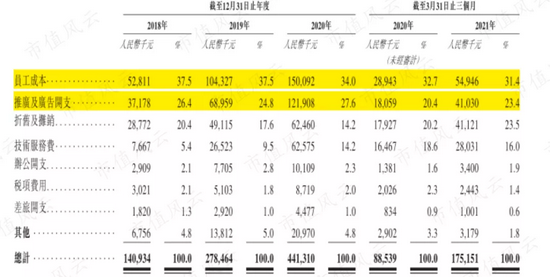

影响叮当健康盈利的运营层面因素在于高昂的销售费用。

2018-2020年,公司的销售费用从1.4亿元增长至4.4亿元,期间CAGR高达77.0%。同期,随着营业收入的快速增长(CAGR:95.2%),销售费用率从24.1%下降至19.8%。

2021年一季度,销售费用率回升至22.5%,较去年同期上升4.8个百分点。

相比之下。阿里健康和京东健康最近一个财年的销售费用率分别仅为7.9%和7.4%。

叮当健康的销售费用主要用于支付市场推广员工的薪酬,以及推广及广告开支。

阿里健康和京东健康分别作为阿里巴巴(09988.HK、BABA.N)和京东集团(09618.HK、JD.O)旗下的大健康业务,凭借母公司流量巨大的To C平台为其引流。

而叮当健康作为一个新品牌,提高品牌知名度对公司获取用户而言至关重要。

相信不少老铁遇到过生鲜电商和社区团购的地推人员,他们活跃在各个居民小区、街道、菜市口等人流密集处,手里举着APP下载二维码,嘴上热情地吆喝着“注册APP免费送鸡蛋/青菜/洗衣粉……”

叮当健康也采用了类似的推广方式,以及地铁站、公交车站、商场等随处可见的大幅广告海报。

(某招聘平台发布叮当快药地推人员招聘广告)

(某地铁站内随处可见叮当快药的广告)

持续地“烧钱”,是否有效地帮助公司打开了市场、培育出成熟的用户群了呢?

叮当健康在招股书中不断强调获客以及提高用户参与度的重要性。

比如招股书中的一系列描述:

留住现有用户及吸纳新用户

实现用户群增长

扩大我们的用户群并提高我们的用户参与度

促进我们的活跃用户转为付费用户……

但公司却没有定期披露注册用户或付费用户数量的具体增长情况。

关于平台用户数量的披露仅有两处:一是公司称其手机APP注册用户数在2018年4月已超过1000万名;二是公司称截至2021年一季度末注册用户为2870万名。

依此计算,期间公司注册用户数的CAGR约为69.4%。

鉴于风云君的生活经验,大部分人家里都会放置常备药及紧急用药,因此发生需要紧急用药且药品不在身边这种情况的频率不高。

叮当健康真的能教育消费者、并改变他们过去的购药方式吗?

遗憾的是,公司也没有披露用户复购率或用户留存率等指标。这就让公司能否通过“烧钱”实现销售费用的降低被打上一个大大的问号。

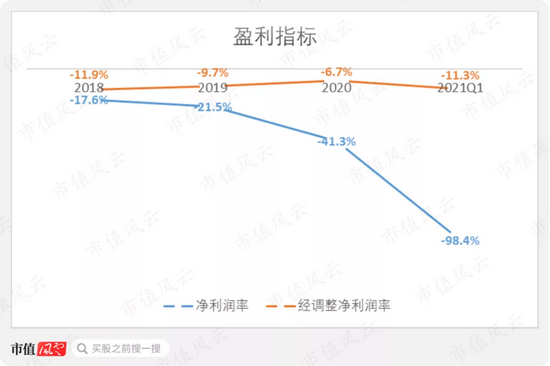

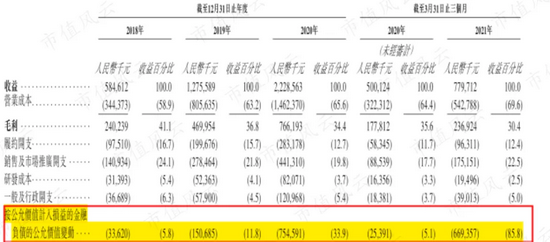

2018-2020年,公司的净利润率从-17.6%下滑至-41.3%,于2021年一季度为-98.4%。

净亏损主要来自优先股公允价值变动。

如果剔除优先股公允价值变动的影响,公司的净亏损状况其实有所改善。经调整净利润率从2018年的-11.9%上升至2020年的-6.7%,于2021年一季度为-11.3%。

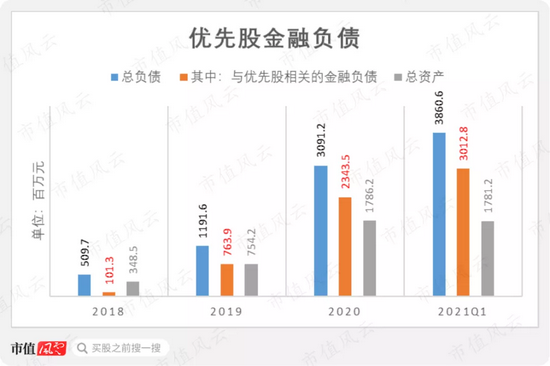

这些优先股来自公司过去的数轮股权融资。

截至2021年一季度末,公司账面价值为38.6亿元的总负债中,有30.1亿元来自以公允价值计量且变动计入当期损益的优先股金融负债,占比达78.0%。

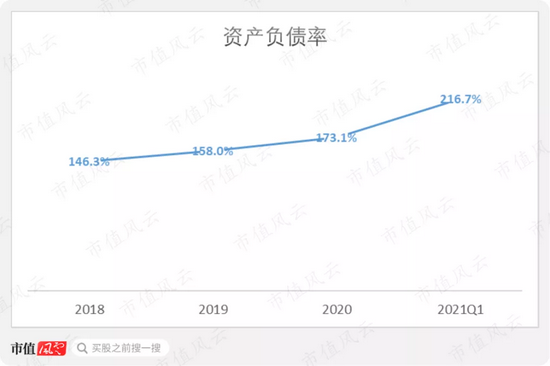

由于优先股公允价值的变动,公司的资产负债率也不断上升。截至2021年一季度末,资产负债率高达216.7%。

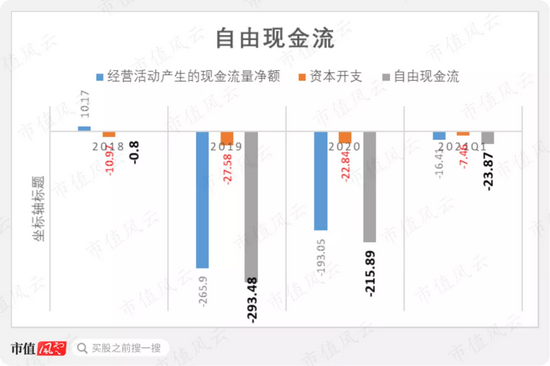

公司的经营活动现金流自2019年开始出现每年大额净流出。

2019年和2020年的经营活动现金流净额分别为-2.7亿元和-1.9亿元。2021年一季度,经营活动现金流净额为-1641万元,而去年同期为-702万元。

2019年和2020年,公司的自由现金流分别为-2.9亿元和-2.2亿元;于2021年一季度为-23.87亿元。

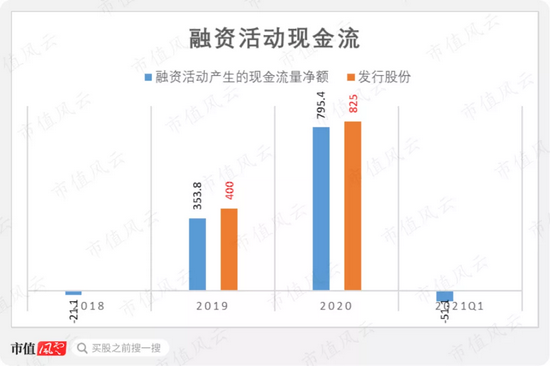

自由现金流的缺口主要通过股权融资来填补。2019年和2020年,公司分别通过优先股融资了4.0亿元和8.3亿元。

截至2021年一季度末,公司账面的现金及现金等价物达到4.3亿元,流动性暂时充足。

结语

最后,风云君来对叮当健康的商业模式作个总结。

进入数字大健康时代,以阿里和京东为首的互联网巨头一马当先,率先抢占数字零售药房市场。

阿里和京东都瞄准了药品电子商务这个方向,这也与它们过去的业务经验协同。两家平台本身巨大的C端流量,能够为新成立的大健康业务迅速引流。

叮当健康瞄准的则是实时数字药房。

“前置仓+即时配送”的模式,很容易让人联想到同样是近年来迅速发展的即时生鲜配送平台,比如最近上市的叮咚买菜和每日优鲜。

与食品生鲜类的即时配送模式相比,药品类即时配送的履约成本更低、毛利率更高,理论上提供了更大的盈利空间。

但目前制约叮当健康盈利的运营层面因素是持续高昂的销售费用。与许多新商业模式一样,叮当健康前期不得不通过大量“烧钱”换取市场流量,而流量是否能沉淀下来是最大的问号,公司对复购数据守口如瓶、未作披露。

实时数字药房属于数字零售药房的小众细分赛道。放到整个数字零售药房市场上来看,叮当健康的市占率仅有1.4%,明显落后于阿里健康(11.4%)和京东健康(7.7%)。

从实时数字药房这一更细分的市场来看,叮当健康虽然是其中的最大参与者,但市场份额只有8.5%,并未表现出遥遥领先的市场份额优势。这也说明该市场仍处于高度分散、竞争激烈的初期阶段。

叮当健康真的能打开这条赛道,证明其商业模式的可行性吗?

遗憾的是,公司并没有披露用户具体增速和复购率等指标。

另外,公司在招股书中强调快药和其他业务形成了闭环商业模式,但事实上是:目前多数用户来到公司平台只是为了购买快药,并未接受其他服务。

这也说明公司业务没有形成协同效应。

(文章来源:新浪财经)