仲景食品IPO疑点重重:关键财务数据真实性存疑

4次更新招股书后,“仲景香菇酱”的生产商仲景食品有限公司(以下称“仲景食品”)终于将于今日迎来首次上会。自2015年9月首次披露招股书以来,公司在冲击IPO的路上屡败屡战,但上市热情始终不减半分。

公开资料显示,仲景食品成立于2002年,主营调味配料和调味食品的研发、生产和销售。公司早年主要从事花椒油等调味配料产品的生产,直到2008年推出香菇酱后,将业务切入到调味食品领域。

招股书显示,目前,仲景食品的核心产品为“仲景牌”香菇酱,收入占比一度接近50%。然而就在公司冲刺IPO期间,香菇酱由于成本不断上升导致毛利率持续下滑,而公司的“提价”策略又进一步导致产品销量和收入的一再下滑,形成恶性循环。在公司主营业务面临盈利能力下降、业绩增长乏力风险的情况下,仲景食品的应收账款激增、远超同期营收增速,不免让人怀疑公司是否存在为冲刺IPO刻意放松销售政策或做高收入的行为。

此外,值得注意的是,仲景食品招股书所披露的公开信息疑点重重。除了新、老版本招股书前后存在多处信披数据不一致以外,公司主要供应商“0社保”、新成立等问题也使其真实性受到质疑。

多处信披数据不一致,新增主要供应商存蹊跷

本网记者发现,仲景食品2020年3月份报送的招股书申报稿与2019年6月份报送的版本,存在多处信披数据不一致的情况。

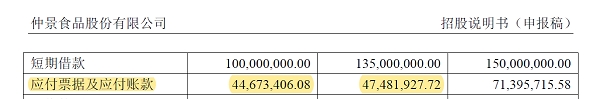

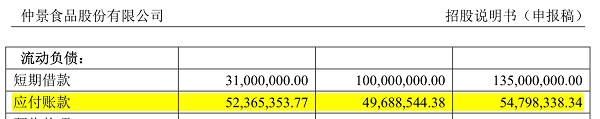

例如,“应付账款、应付票据”信披数据前后不一。仲景食品2019年6月版招股书显示,截至2017年底、2018年底,其公司的“应付票据及应付账款”合计分别为4748万元、4467万元。而2020年3月版招股书却显示,截至上述两时点的“应付账款”为5479万元、4968万元。

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿2019年6月4日报送)

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿2020年3月23日报送)

值得注意的是,若以仲景食品最新一版招股书,即2020年3月份版本中的信披数据为准,即意味着截至2017年底、2018年底,其公司的应付票据分别为﹣731万元、﹣501万元,这显然不符合事实,可以合理怀疑公司有财务舞弊的嫌疑。

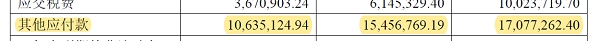

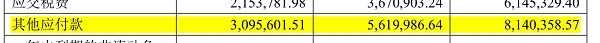

类似的还有“其他应收款”。仲景食品2019年6月版招股书显示,截至2017年底、2018年底,其公司的“其他应付款”分别为1545万元、1063万元。而2020年3月版招股书却显示,上述时间节点的“其他应付款”为814万元、561万元,再次出现信披数据前后不一致的情况。

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿2019年6月4日报送)

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿 2020年3月23日报送)

对于公司为何出现信披数据前后不一致、上述数据是否真实、公司是否存在财务舞弊及信披违规等行为,本网记者日前向仲景食品发函询问,但截至发稿该公司仍未回复。

仲景食品披露的信息中另一个蹊跷的点是,公司主要供应商的真实性存疑。招股书显示,仲景食品告期内前五大供应商中的两个,都是在成为公司供应商之前成立不久的新企业。

例如,公司2018年的第2大供应商,是成立于2015年3月份的越西县南丝路花椒种植农民专业合作社。公司2017年的第3大供应商、2019年的第5大供应商——西峡县又一香食品有限公司,仅成立于2016年6月,也就是说,这家公司在刚成立的第二年就成了公司的第3大供应商。

而记者在随后查询“国家企业信用信息公示系统”中发现,西峡县又一香食品有限公司的工商信息显示,该公司没有任何商标注册、产品质量抽查、食品抽查、行政许可等登记信息,且公司历年年报显示该公司未有员工缴纳社保。

图片:西峡县又一香食品有限公司工商信息;来源:国家企业信用信息公示系统

新成立、零社保参保、无具体工商信息,这无疑令人对仲景食品上述供应商的真实性产生怀疑。反之,如果该供应商并非“空壳”公司,那么仲景食品连续选择新成立、信息不透明公司作为主要供应商则需要一个合理的解释。

核心产品盈利能力下滑,公司业绩增长真实性存疑

此外,记者综合仲景食品招股书中披露的信息发现,报告期内占据公司全部调味食品销售占比平均77%以上、占公司全部收入平均超过40%的核心产品香菇酱存在成本持续上升、毛利率及销量持续下降、盈利能力下滑等风险。

招股书显示,报告期内香菇酱的成本由2017年的13.9元/千克涨至2019年的25.05元/千克,近乎翻倍;毛利率分别为45.28%、43.82%、42.01%,三年持续下滑。

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿 2020年3月23日报送)

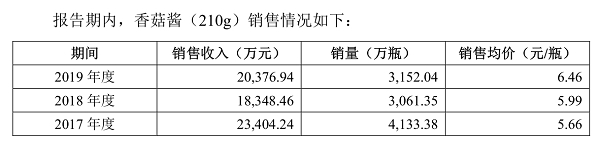

这种情况下,仲景食品将香菇酱的售价提高了14.13%,平均售价从2017年的5.66元/瓶上涨至2019年的6.46元/瓶;但随着价格上涨,公司产品的销量也应声而跌,销量从2017年的4133.38万瓶下降至2019年的3152万瓶,跌幅超23%。因此,虽然售价提升,但报告期内香菇酱的销售收入依旧从2.34亿元降至2.03亿元,下滑超过13%。

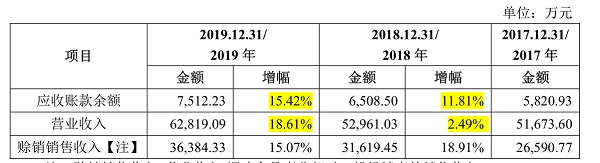

总体来看,仲景食品主营业务报告期内分别实现营收5.14亿元、5.28亿元、6.27亿元,2018年、2019年主营业务增长率分别为2.79%、18.77%,公司业绩呈现增长趋势。但值得注意的是,仲景食品同期的应收账款增长率也分别达到11.81%、15.42%——2019年应收账款增长率与营收增长近乎同频,2018年应收账款增长率却超出同期营收3倍多。

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿 2020年3月23日报送)

招股书显示,2018年仲景食品主营业务增长水平偏低的原因主要为同期公司核心产品香菇酱的销售收入大跌,销售金额较上年同期下降了21.6%。2019年,虽然香菇酱产品逆势回涨11%,但销售金额仍不及2017年的“历史水平”。

由此不得不让人怀疑,在核心产品香菇酱报告期内毛利率和销量双重、持续下滑的情况下,2018年仲景食品应收账款激增且远超营收增速的原因是否为公司刻意放松销售政策或加大赊销力度?换言之,在核心产品增长乏力的情况下,公司是否存在为冲刺IPO而做高收入的情况,也值得市场持续关注。

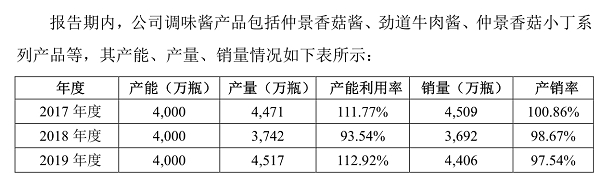

此外,值得注意的是,招股书显示,对于本次IPO募资资金的用途,仲景食品表示拟将投入其中的1.36亿元用于3000万瓶/年的生产线项目建设,相对公司目前4500万瓶/年的销量水平,产能增长66%。

图片来源:仲景食品股份有限公司创业板首次公开发行股票招股说明书(申报稿 2020年3月23日报送)

不过前面提到,事实上报告期内仲景食品调味产品的销量及产销率均呈下降趋势——销量从2017年的4509万瓶降至2019年的4406万瓶,同期产销率由100.86%降至97.54%,因此公司是否能消化新增产能值得怀疑,该募投项目的合理性也值得推敲。