松原股份营收滞涨研发费降 2.8亿分红富实控人IPO补血

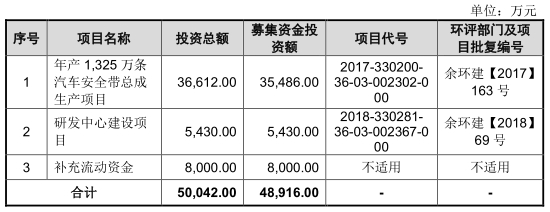

8月6日,浙江松原汽车安全系统股份有限公司(以下简称“松原股份”)首发上会。松原股份拟于深交所创业板上市,计划公开发行股份不超过2500万股,保荐机构为国金证券(14.700, -0.02, -0.14%)。松原股份本次拟募集资金4.89亿元,分别用于年产1325万条汽车安全带总成生产项目、研发中心建设项目、补充流动资金。

松原股份报告期内4年销售商品、提供劳务收到的现金低于营业收入。

2016年至2019年,松原股份实现营业收入分别为4.21亿元、4.26亿元、4.21亿元、4.65亿元,销售商品、提供劳务收到的现金分别为3.40亿元、3.80亿元、3.75亿元、3.85亿元。

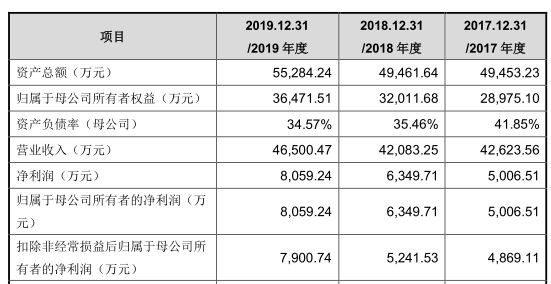

报告期内,公司实现归属于母公司所有者的净利润分别为5800.72万元、5006.51万元、6349.71万元、8059.24万元。

报告期内,公司经营活动产生的现金流量净额分别为1678.70万元、4603.86万元、7881.13万元、8204.87万元。

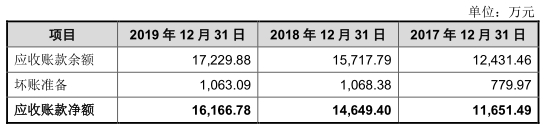

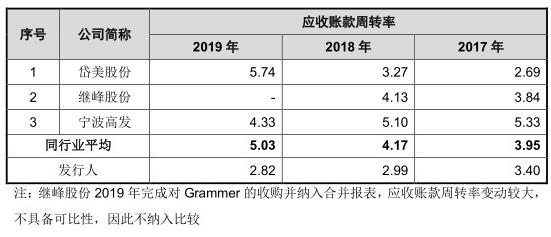

2016年至2019年,松原股份应收账款余额分别为1.27亿元、1.24亿元、1.57亿元、1.72亿元,应收账款净额分别为1.18亿元、1.17亿元、1.46亿元、1.62亿元,占同期流动资产的比例分别为40.80%、36.43%、48.45%和45.60%。公司应收账款周转率下滑,分别为3.40、3.40、2.99、2.82,且低于同行业可比公司应收账款周转率均值4.14、3.95、4.17、5.03。

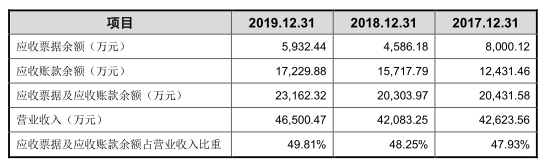

2017年至2019年,公司应收票据及应收账款余额合计分别为2.04亿元、2.03亿元、2.32亿元,占营业收入的比例分别为47.93%、48.25%、49.81%。

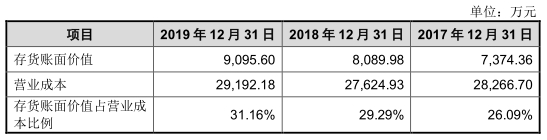

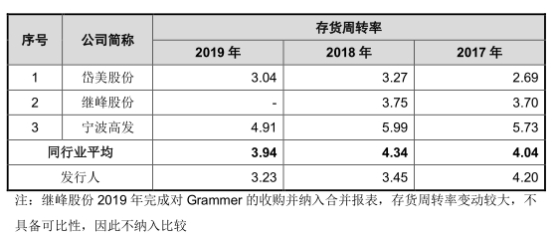

2016年至2019年,松原股份存货金额分别为5823.81万元、7374.36万元、8089.98万元、9095.60万元,占流动资产的比例分别为20.11%、23.06%、26.76%、25.65%,占营业成本比例分别为21.49%、26.09%、29.29%、31.16%。公司存货周转率分别为4.69、4.20、3.45、3.23,同行业可比公司存货周转率均值分别为3.99、4.04、4.34、3.94。

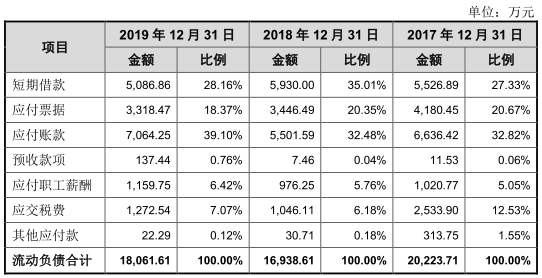

报告期内,松原股份负债总额分别为1.99亿元、2.05亿元、1.74亿元、1.88亿元,资产负债率(合并)分别为45.35%、41.41%、35.28%、34.03%。

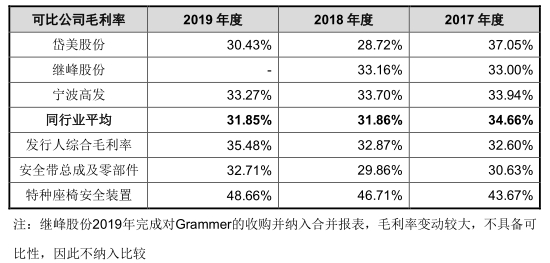

2016年至2019年,松原股份毛利率分别为34.64%、32.60%、32.87%、35.48%,同行业可比公司毛利率均值分别为34.52%、34.66%、31.86%、31.85%。

2016年至2019年,松原股份产能利用率先降后升,分别为93.85%、89.17%、81.20%、88.57%,产能利用率不饱和。公司募投项目之一“年产1325万条汽车安全带总成生产项目”,将新增年产1325万条汽车安全带总成产能。

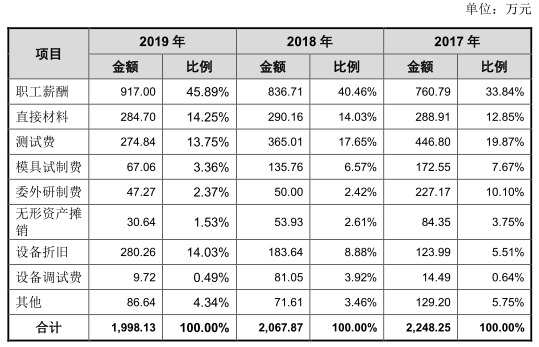

报告期内,松原股份研发费用连续两年下降,分别为2024.14万元、2248.25万元、2067.87万元、1998.13万元,研发费用率下滑,分别为4.81%、5.27%、4.91%、4.30%。

招股书披露,2020年6月5日,奥托里夫将松原股份及上海晋熙汽车服务有限公司作为共同被告向上海知识产权法院提起诉讼,诉由为松原股份产品侵害其第201080034686.6号专利。2020年6月30日,奥托里夫将松原股份作为被告向宁波市中级人民法院提起第二起专利诉讼,诉由为松原股份产品侵害其第200580004469.1号专利。截至2020年6月30日,奥托里夫主张的两起诉讼的涉诉产品对应的存货在产品及产成品余额共计44.43万元。同时,奥托里夫主张公司向其赔偿人民币合计200万元,以及奥托里夫为本案支出的合理费用。

招股书披露,松原股份报告期内共实施了6次分红,累计分红2.91亿元。

值得注意的是,松原股份的实际控制人是胡铲明家族(包括其妻沈燕燕以及其子胡凯纳)合计直接和间接合计持有松原股份98.39%的股份。因此,在松原股份历年的分红中,有2.86亿元落入实控人家族的口袋之中。

据投资者网报道,2019年国内乘用车销量为2144.56万辆,较2018年的2370.98万辆减少了226.42万辆,下降幅度为9.55%。上汽通用五菱长期以来都是松原股份的第一大客户,在乘用车市场萎缩的情况下,通用五菱近年来也在逐渐压缩产能。松原股份与通用五菱之间的交易额在2017年-2019年间也逐年减少,与2017年的1.70亿元相比,2019年通用五菱仅在松原股份处采购了8367万元的产品,减少了逾5成。

中国经济网记者向松原股份证券事务部发去采访提纲,截至发稿未收到回复。

汽车安全带总成及零部件生产企业拟创业板上市 实控人一家持股98.39%

松原股份是国内领先的汽车被动安全系统一级供应商之一,专业从事汽车安全带总成及零部件等汽车被动安全系统产品及特殊座椅安全装置的研发、设计、生产、销售及服务。

公司同时为国内外主流汽车整车厂及座椅厂提供汽车被动安全系统解决方案及特殊座椅安全装置。公司汽车安全带总成具有紧急锁止、单边和双边预张紧、单边和双边限力、噪音抑制、儿童锁、防反锁等多重先进功能,广泛应用于紧凑型车、中型车、运动型多用途汽车(SUV)、多用途汽车(MPV)、客车、卡车等众多主流车型;特殊座椅安全装置是应用于不同特殊场景的座椅安全装置。由于特殊座椅应用场景的特殊性,通常对安全装置有个性化的设计和制造要求,如车载轮椅、儿童座椅、农用机械座椅等。

松原股份控股股东为胡铲明,胡铲明直接持有公司股份4687.50万股,占本次发行前总股本的62.50%。公司实际控制人为胡铲明、沈燕燕和胡凯纳三名自然人。

截至招股说明书签署之日,胡铲明和沈燕燕二人合计直接持有公司6696.43万股股份,占公司发行前总股本的89.29%的股权,胡铲明和胡凯纳通过明凯投资间接持有公司683.04万股股份,占公司发行前总股本的9.11%,胡铲明、沈燕燕和胡凯纳三人直接和间接合计持有公司98.39%的股份。

胡铲明、沈燕燕为夫妻关系,胡凯纳系胡铲明与沈燕燕之子。公司实际控制人最近三年未发生变化。

胡铲明,男,1964年出生,中国国籍,无境外永久居留权。1997年12月至2001年6月,就职于余姚市保安器材厂,任厂长;2001年4月至2007年1日,兼任上虞市联盛汽车部件制造有限公司监事;2001年6月至2003年4月,就职于博一汽车,任总经理;2003年4月至2015年4月,就职于余姚市松原汽车安全装置有限公司,任总经理;2003年5月至2016年7月,兼任兰溪市联盛汽车部件制造有限公司监事;2005年9月至2010年4月,兼任浙江双冠汽车部件股份有限公司执行董事兼经理;2006年6月至2007年7月,兼任重庆明凯汽车配件有限公司执行董事;2011年12月至2017年11月,兼任余姚市卓亮房地产开发有限公司监事;2013年9月至2015年12月,兼任宁波奥维萨汽车部件有限公司监事;2014年3月至2017年6月,兼任杭州九凯实业有限公司监事;2015年4月至2016年12月,就职于浙江松原汽车安全系统有限公司,任总经理;2015年9月至2016年7月,兼任浙江容创电机有限公司监事;2015年12月至今,兼任宁波奥维萨汽车部件有限公司执行董事;2016年12月至今,就职于浙江松原汽车安全系统股份有限公司,任董事长。

胡凯纳,男,1988年出生,中国国籍,无境外永久居留权,本科学历。2013年10月至2015年4月,就职于余姚市松原汽车安全装置有限公司,任外贸经理;2015年4月至2016年12月,就职于浙江松原汽车安全系统有限公司,任外贸总监;2015年12月至今,兼任宁波奥维萨汽车部件有限公司经理;2016年12月至今,就职于浙江松原汽车安全系统股份有限公司,任总经理、董事。

沈燕燕,女,1963年出生,中国国籍,无境外永久居留权。曾任余姚市空压机配件厂仓库主管,牟山汽车附件厂财务主管,余姚市保安器材厂财务主管,北京松原汽车安全装置有限公司执行董事,重庆明凯汽车配件有限公司监事,余姚市博一汽车配件有限公司执行董事,余姚市松原汽车安全装置有限公司财务经理,松原股份总经办主任,宁波奥维萨汽车部件有限公司执行董事兼经理,现任宁波奥维萨汽车部件有限公司监事,未于松原股份及子公司处领薪。

松原股份拟于深交所创业板上市,计划公开发行股份不超过2500万股,保荐机构为国金证券。松原股份本次拟募集资金4.89亿元,其中3.55亿元用于年产1325万条汽车安全带总成生产项目、5430.00万元用于研发中心建设项目、8000.00万元用于补充流动资金。

4年销售商品、提供劳务收到的现金不敌营业收入

2016年至2019年,松原股份实现营业收入分别为4.21亿元、4.26亿元、4.21亿元、4.65亿元,销售商品、提供劳务收到的现金分别为3.40亿元、3.80亿元、3.75亿元、3.85亿元。

松原股份报告期内4年销售商品、提供劳务收到的现金低于营业收入。

报告期内,公司实现归属于母公司所有者的净利润分别为5800.72万元、5006.51万元、6349.71万元、8059.24万元。

报告期内,公司经营活动产生的现金流量净额分别为1678.70万元、4603.86万元、7881.13万元、8204.87万元。

公司表示,公司2018年营业收入较2017年出现小幅下滑,主要受汽车行业景气度下滑的影响。虽然公司通过调整产品结构,加强成本管理,减少了行业环境对公司业绩的影响,但是若未来汽车行业景气度持续下滑,将对公司业务增长、产品销售或生产成本产生不利影响,仍可能导致公司经营业绩出现下滑。

应收账款周转率低于同行平均水平

2016年至2019年,松原股份应收账款余额分别为1.27亿元、1.24亿元、1.57亿元、1.72亿元,应收账款净额分别为1.18亿元、1.17亿元、1.46亿元、1.62亿元,占同期流动资产的比例分别为40.80%、36.43%、48.45%和45.60%。

2017年至2019年,公司应收票据及应收账款余额合计分别为2.04亿元、2.03亿元、2.32亿元,占营业收入的比例分别为47.93%、48.25%、49.81%。

公司称,2019年末应收账款占营业收入比重上升,主要系受市场环境和自身业务发展影响,特别是发行人客户重庆比速、北汽银翔资金周转出现困难,回款速度有所放缓,导致应收账款余额增大。另外发行人2019年第四季度较2018年同期收入增长明显,因此应收账款余额增大。

报告期内,公司应收账款周转率下滑,分别为3.40、3.40、2.99、2.82,且低于同行业可比公司应收账款周转率均值4.14、3.95、4.17、5.03。

招股书显示,报告期内,公司应收账款周转率较同行业可比公司略低,主要系2018年受到北汽银翔及重庆众泰应收账款逾期影响。

2019年存货9096万元

2016年至2019年,松原股份存货金额分别为5823.81万元、7374.36万元、8089.98万元、9095.60万元,占流动资产的比例分别为20.11%、23.06%、26.76%、25.65%,占营业成本比例分别为21.49%、26.09%、29.29%、31.16%。

报告期内,公司存货周转率分别为4.69、4.20、3.45、3.23,同行业可比公司存货周转率均值分别为3.99、4.04、4.34、3.94。

据招股书,2017年度,公司存货周转率较同行业可比公司均值高,2018年及2019年公司存货周转率较同行业可比公司均值低,主要系公司2018年及2019年公司分别增加了原材料及库存商品储备所致。

2019年负债1.88亿元

2016年至2019年,松原股份负债总额分别为1.99亿元、2.05亿元、1.74亿元、1.88亿元。

其中,短期借款金额分别为2000.00万元、5526.89万元、5930.00万元、5086.86万元,占流动负债的比例分别为10.15%、27.33%、35.01%、28.16%。

应付账款金额分别为6468.05万元、6636.42万元、5501.59万元、7064.25万元,占流动负债的比例分别为32.84%、32.82%、32.48%、39.10%。

报告期内,公司资产负债率(合并)分别为45.35%、41.41%、35.28%、34.03%。

2019年毛利率上升

2016年至2019年,松原股份毛利率分别为34.64%、32.60%、32.87%、35.48%。

据招股书,2017年及2018年保持稳定,2019年毛利率有所上升,主要系主要原材料价格下降,以及美元汇率较上年有所提高导致。

报告期内,同行业可比公司毛利率均值分别为34.52%、34.66%、31.86%、31.85%。

产能利用率不饱和

2016年至2019年,松原股份产能利用率先降后升,分别为93.85%、89.17%、81.20%、88.57%。

本次,公司募投项目之一“年产1325万条汽车安全带总成生产项目”,将新增年产1325万条汽车安全带总成产能,产品包括紧急锁止式安全带、单边预张紧限力式安全带、双边预张紧限力式安全带等汽车安全带总成。

公司称,年产1325万条汽车安全带总成生产项目计划在稳固现有汽车安全带总成销售的基础之上,升级产品结构,推广双边预张紧限力式安全带,加快汽车安全带总成的开发与生产,满足客户需求,以进一步扩大市场份额,提升公司综合竞争实力。

招股书提示募投产能消化风险。公司管理层对募集资金投资项目进行了充分详细的技术论证和市场调研,本次募投汽车安全带项目完工后,将进一步增强公司在汽车安全带主业的生产能力。目前,公司的发展势头良好,不断拓展新客户,但汽车行业竞争激烈,又易受宏观经济影响,若市场开拓不能取得预期效果,则公司产能存在消化风险。

研发费用下滑两年

2016年至2019年,松原股份研发费用连续两年下降,分别为2024.14万元、2248.25万元、2067.87万元、1998.13万元。

报告期内,公司研发费用率下滑,分别为4.81%、5.27%、4.91%、4.30%。

报告期内,公司研发费用主要由职工薪酬、直接材料等费用构成。其中,职工薪酬分别为544.36万元、760.79万元、836.71万元、917.00万元,占研发费用的比例分别为26.89%、33.84%、40.46%、45.89%。

松原股份于2016年11月30日取得高新技术企业资格,并在2019年11月27日重新申请取得高新技术企业资格。报告期内,公司享受国家关于高新技术企业15%的所得税税收优惠,2017年至2019年实行15%所得税率带来的所得税优惠额分别为535.70万元、601.46万元和784.48万元,高新技术企业税收优惠占净利润比重分别为10.70%、9.47%和9.73%。

累计分红2.91亿元 实控人家族拿走2.86亿元

招股书披露,松原股份报告期内共实施了6次分红,累计分红2.91亿元。

松原股份的实际控制人是胡铲明家族(包括其妻沈燕燕以及其子胡凯纳)合计直接和间接合计持有松原股份98.39%的股份。因此,在松原股份历年的分红中,有2.86亿元落入实控人家族的口袋之中。

2016年5月12日,浙江松原召开股东会同意向全体股东共计派发现金股利6039.74万元,由全体股东按照各自持股比例分享,剩余未分配利润结转以后会计期间。

2016年6月3日,浙江松原召开股东会同意向全体股东共计派发现金股利7700.00万元,由全体股东按照各自持股比例分享,剩余未分配利润结转以后会计期间。

2016年7月6日,浙江松原召开股东会同意向全体股东共计派发现金股利5940.26万元,由全体股东按照各自持股比例分享,剩余未分配利润结转以后会计期间。

2018年4月9日,公司召开2017年年度股东大会,同意向全体股东共计派发现金股利3313.56万元,由全体股东按照各自持股比例分享,剩余未分配利润结转以后会计期间。

2019年4月22日,公司召开2018年年度股东大会,同意向全体股东共计派发现金股利3600.00万元,由全体股东按照各自持股比例分享,剩余未分配利润结转以后会计期间。

2020年1月5日,公司召开的2020年第一次临时股东大会,同意向全体股东共计派发现金股利2500.00万元,由全体股东按照各自持股比例分享,剩余未分配利润结转以后会计期间。

被诉专利侵权

招股书披露,2020年6月5日,奥托里夫将松原股份及上海晋熙汽车服务有限公司作为共同被告向上海知识产权法院提起诉讼(案号:(2020)沪73知民初682号,以下称“第一起诉讼”),诉由为松原股份产品侵害其第201080034686.6号专利。请求判令松原股份停止对其第201080034686.6号专利、名为“自锁式安全带卷收器”专利的全部侵权行为,包括但不限于停止制造及销售侵害涉案专利的侵权产品,销毁库存侵权产品及相应的生产专用工具,松原股份向原告赔偿人民币100万元,以及原告为涉诉案件支出的合理费用及诉讼费用。

2020年6月30日,奥托里夫将松原股份作为被告向宁波市中级人民法院提起第二起专利诉讼(案号:(2020)浙02知民初236,以下称“第二起诉讼”),诉由为松原股份产品侵害其第200580004469.1号专利,请求判令松原股份停止对其第200580004469.1号专利、名为“一种用于防震带扣的闭锁元件”专利的全部侵权行为,包括但不限于停止制造及销售侵害涉案专利的侵权产品,销毁库存侵权产品及相应的生产专用工具,松原股份向原告赔偿人民币100万元,以及原告为涉诉案件支出的合理费用。

松原股份已聘请专业机构积极应诉,并委托专业机构就涉诉专利201080034686.6提出无效申请,同时为200580004469.1专利的无效申请作准备。

松原股份于2020年6月20日收到第一起诉讼的应诉通知书,并于2020年7月4日就第一起诉讼向上海知识产权法院提出了管辖权异议申请,要求移送至宁波市中级人民法院管辖;松原股份于2020年7月20日收到第二起诉讼的起诉状。

截至2020年6月30日,奥托里夫主张的两起诉讼的涉诉产品对应的存货在产品及产成品余额共计44.43万元。同时,奥托里夫主张公司向其赔偿人民币合计200万元,以及奥托里夫为本案支出的合理费用。截至招股说明书签署日,上述两起诉讼事项尚未开庭审理。

根据公司聘请的专业机构初步评估,公司产品构成涉案专利侵权的可能性较小,故未对上述诉讼计提预计负债。如最终判决公司产品构成涉案专利侵权,则预计损失金额约为244.83万元,占公司2019年度利润总额的比例为2.65%,占比较低,故对公司经营业绩影响较小。

夹缝求生的处境

据投资者网报道,中国汽车工业协会统计的数据也证实了汽车销售端的感受,2019年国内乘用车销量为2144.56万辆,较2018年的2370.98万辆减少了226.42万辆,下降幅度为9.55%。在汽车销量整体下降的同时,不同车型的销量也出现分化。合资车、高端进口车型销量依旧稳健,而国产品牌车型销量下滑明显。

招股书显示,松原股份是为上汽通用五菱、宇通客车(14.530, 0.23,1.61%)以及福田汽车(2.040, 0.03, 1.49%)生产安全带、安全气囊及座椅总成等产品的供应商。其产品主要应用在五菱宏光、宝骏、哈弗以及宇通全系客车等车型上。

上汽通用五菱长期以来都是松原股份的第一大客户,2019年为松原股份贡献了近20%的收入。在乘用车市场萎缩的情况下,通用五菱近年来也在逐渐压缩产能。据上汽集团(18.150, -0.25, -1.36%)公布的数据显示,与2017年217.08万辆的峰值相比,2019年通用五菱的产量仅为165.47万辆,减少了逾2成。松原股份与通用五菱之间的交易额在2017年-2019年间也逐年减少,与2017年的1.70亿元相比,2019年通用五菱仅在松原股份处采购了8367万元的产品,减少了逾5成。

面对主要客户采购减弱的情况,松原股份虽然及时开发了新客户,保障了公司收入的稳定,但并未改变松原股份过度依赖个别整车品牌的现状。到2019年末,松原股份收入的53.68%仍来自于通用五菱、吉利汽车、宇通客车等前五客户。而来自吉利汽车、宇通客车2019年的收入均出现不同程度的下滑。此外,松原股份此前的客户北汽银翔、众泰汽车(000980.SZ)以及福田汽车先后因经营问题而流失也让松原股份的处境更加艰难。