营收增速下滑产品结构单一 蓝月亮IPO被看好吗?

近日,“洗衣液一哥”蓝月亮向港交所递交招股书,拟在港股主板上市,联席保荐人为美林、中金和花旗。

据悉,此次IPO,蓝月亮欲募集资金用于产能扩充、提高品牌知名度、增强销售及分销网络等,但对于具体募资规模,蓝月亮并未在招股书中透露。

有媒体报道蓝月亮将筹集大约10亿美元的资金,这一数字大大超过了此前消息所称的4亿美元。

招股书数据显示,截止2019年底,以零售额计算,蓝月亮在洗衣液市场、浓缩洗衣液市场及洗手液市场的市占率均为第一,分别为24.4%、27.9%及17.4%,稳坐清洁洗护领域的头把交椅。

成立至今已有28年的蓝月亮,几乎伴随洗衣液在国内市场的发展史,上述成绩就是最好的证明。

而随着越来越多的品牌开始进入这一领域,洗衣液市场逐渐饱和,加上其技术壁垒不高等原因,使得蓝月亮近几年的增长也遇到不小挑战。

一瓶洗衣液毛利率64%

弗若斯特沙利文数据显示,蓝月亮在过去11年间都占据了中国洗衣液市场第一的位置,但公司的业绩增幅在下降。

据招股书显示,2017-2019年,蓝月亮分别实现营收56.32亿港元、67.68亿港元、70.5亿港元,营收增幅从20.2%下降至4.2%;对应的净利润为0.86亿港元、5.54亿港元、10.79亿港元,但增速从544.2%下降至94.9%。

数据来源:招股书

具体来看,蓝月亮的营收主要由三部分组成,分别为衣物清洁护理产品、个人清洁护理产品和家居清洁护理产品三部分,其中衣物清洁护理产品的占比最高,基本保持在87.5%左右,可以说衣物清洁护理产品是蓝月亮的绝对核心。

但是核心产品增速也在下降,增幅从2018年的31.5%下降至2019年的18.0%。核心产品增速下降对于蓝月亮显然不是个好消息。

数据来源:招股书

过去三年,蓝月亮的整体毛利率分别为53.18%、57.42%、64.16%。衣物清洁护理产品毛利率也从2017年的51.7%提升至2018年的56.6%,2019年的63.9%。

蓝月亮解释称,这主要得益于公司的交叉销售策略:毛利率较高的产品销售增加,会带动毛利率较低的产品销售成本下降。

曾被传“变相裁员”

据我们观察,蓝月亮毛利率的提高,除了对产品销量微弱“开源”外,主要由于成本的“节流”。

2019年,因为日化产品主要原材料棕榈油的价格下降,蓝月亮旗下家庭清洁护理产品的整体成本出现明显下滑。

弗若斯特沙利文报告显示,自2017年以来,棕榈油平均市价一直缓慢下滑,在2020年前四个月下降约26.9%。

同时蓝月亮的销售成本由2018年的28.82亿港元减少12.3%至2019年的25.27亿港元,其中广告及推广开支从2017年的7.14亿港元减至2018年的7.07亿港元,并进一步减至2019年的6.99亿元,连续两年下滑;员工福利开支同比2018年减少19%至10.63亿港元。

另据招股书显示,2017年至2019年末,蓝月亮员工总数从14362人降至11196人,两年内削减3166人。

如此大的减员幅度也引起了外界不少质疑。

今年3月,多家媒体报道蓝月亮“变相克扣工资”、“变相裁员”的消息。

对此,蓝月亮(中国)官方微博3月13日曾发布声明称:目前公司经营状况良好,无裁员计划,不存在“大规模裁员”。公司员工的离职流程,均按照规定处理,不存在无故克扣工资的情况。

虽然蓝月亮对“裁员”事件进行了辟谣,但是据天眼查数据显示,蓝月亮(中国)有限公司存在的司法风险为999+条,其中劳动争议312条,劳动合同纠纷90条。

最近一次审判发生在今年6月,事件为原告袁某某与被告蓝月亮(中国)有限公司相关劳动争议,案号为(2020)湘0111民初3762号。

最终湖南省长沙市雨花区人民法院判决被告蓝月亮(中国)有限公司赔偿原告袁某某经济补偿金、工资、未休年假工资等共计金额21206.05元,同时在判决生效之日起10日内配合原告办理离职手续。

来源:中国裁判文书网

与此同时,蓝月亮也在招股书中提及,存在未为员工全额缴纳社会保险及住房公积金的情况,可能遭受罚款及处罚。

然而,无论是受原材料价格下调影响,还是在内部控制成本,长期来看这都不是稳定提升毛利润的可取方式。

如果想要维持公司营收和利润的高速增长,蓝月亮还需直面自身产品结构单一的问题。

产品单一遇窘境

蓝月亮的产品种类比较单一,其中,洗衣液贡献了最多收入。

招股书显示,2019年,蓝月亮衣物清洁护理产品的营业收入为61.78亿港元,占比87.6%。而个人清洁护理产品和家居清洁护理产品则分别贡献了5.9%和6.5%的收入。

数据来源:招股书

从品类上讲,洗衣液是蓝月亮的营收主力;从子品牌上讲,尽管近年来也有“卫诺”、“至尊”等其他品牌推出,但相较于主品牌“蓝月亮”,存在感不高。

蓝月亮的多品牌战略尚未在财务数字上被充分体现。

反观蓝月亮的对手们则在品类和子品牌上做了诸多探索。

纳爱斯在洗涤产品上“皂、粉、液”齐头并进,还拥有牙膏、洗发水、沐浴露等多个品牌多个系列;

立白的“大日化、多品牌”战略已经运作非常成熟,旗下产品矩阵包括洗洁精、洗发水、牙膏、化妆品等等。

而蓝月亮似乎对洗衣液之外的市场并不感冒。

2014年碧浪、汰渍、浪奇相继推出洗衣凝珠时,蓝月亮并没有跟进。

根据中国洗涤用品工业协会的数据

2018年中国洗衣凝珠产量达1.28亿颗,同比增长106.5%;

市场规模达5.11亿元,同比增长122.17%。

此后风靡一时的抽纸式洗衣液,高端的The Laundress洗涤剂等也没有引起蓝月亮的兴趣。

显然,把鸡蛋都放在同一个篮子里的做法并不明智。经济学家宋清辉认为,依赖单一品牌对蓝月亮而言是一大劣势,导致企业抗风险能力很差。

蓝月亮也意识到这一点,在招股书中称:“倘我们的衣物清洁护理产品不再受青睐且我们无法及时推出替代产品,我们的销售额及利润可能会大幅下降。”

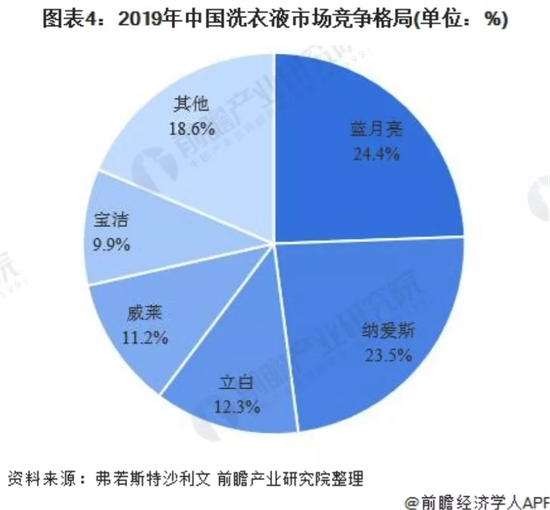

根据前瞻产业研究院的数据显示,目前我国洗衣液行业市场集中度相对较高,2019年,洗衣液前五企业占整体市场的份额合计为81.4%,其中蓝月亮以24.4%的占比排名第一、纳爱斯排名第二,占比为23.5%、立白集团位列第三位市场份额12.3%。

图片来源:前瞻产业研究院

蓝月亮虽然排名第一位,但是与第二名纳爱斯的市场份额差距不到1个百分点,稍有不慎就可能丢掉第一名的宝座。

面对洗衣液市场的激烈竞争,蓝月亮没有新品可推又渴望扩大市场份额,遂对旗下三大产品线均进行了降价。

2019年,蓝月亮衣物清洁护理产品平均售价同比下降5%至12.1港元/公斤,个人清洁护理产品同比下降4%至12.9港元/公斤,家居清洁护理产品同比下降4.8%至13.8港元/公斤。

总结

数据显示,截止2019年,美国市场的洗衣液渗透率高达91.4%,日本市场的洗衣液渗透率高达79.5%,中国市场的洗衣液渗透率却仅为44.0%,仍有不小的增长空间。这也是不少投资者看好蓝月亮的原因之一。

不过,蓝月亮更新换代慢、产品线单一的问题也在招股书中显露无疑,仅靠洗衣液产品单腿走路,而不研发推广新型产品,恐在日后的经营中会遇到对手的挑战。

当代英国管理大师查尔斯·汉迪(Charles Handy)在其著作《第二曲线》中指出,任何一条增长曲线都会滑过抛物线的顶点(增长的极限),持续增长的秘密是在第一条曲线消失之前开始一条新的S曲线。在这时,时间、资源和动力都足以使新曲线度过它起初的探索挣扎的过程。

这一理论也常常被用在企业发展和管理中,成功的管理者必须向死而生,另辟蹊径,一次次跃过那些由成功铺设的“陷阱”,开辟一条与当前完全不同的新道路,为组织和企业找到实现下一次增长的第二曲线。

过去的几年,洗衣液类产品同质化愈加严重,各品牌扩张的思路也极其接近,都是广告加渠道的模式。

广告解决品牌和问题,渠道解决触达和销量问题。但是,这种策略很容易被竞争对手效仿。

回到蓝月亮上更是如此,为了提升品牌知名度,蓝月亮通过线上线下营销、赞助全国电视节目、举办线下主题活动、投放商业广告,邀请名人代言等多种渠道实施营销。

截至2019年底,蓝月亮的线下分销商达到1267家,覆盖到中国所有省份,公司销售团队共有7305名全职雇员,占公司全部全职雇员的60%以上。

如果有一天蓝月亮的对手们花了更大力度宣传营销,铺设更多渠道触达消费者,或者有性价比更高的产品出现时,蓝月亮的优势可能逐渐褪去。

虽然上述这些对一家公司而言已经称得上挑战,但也挡不住蓝月亮的突击分红。

上市前夕,公司实控人罗秋平与潘东夫妇通过持股的Aswann提早享受了一波红利,拿走分红约23亿港元。