中航科电终止创业板IPO 原拟募资6.38亿元

北京6月25日讯 深交所网站昨日公布关于终止对北京中航科电测控技术股份有限公司(简称“中航科电”)首次公开发行股票并在创业板上市审核的决定。

深交所于2022年6月28日依法受理了中航科电首次公开发行股票并在创业板上市的申请文件,并依法依规进行了审核。日前,中航科电向深交所提交了《北京中航科电测控技术股份有限公司关于撤回首次公开发行股票并在创业板上市申请文件的申请》,保荐人向深交所提交了《中国国际金融股份有限公司关于撤回北京中航科电测控技术股份有限公司首次公开发行股票并在创业板上市申请文件的申请》。根据《深圳证券交易所股票发行上市审核规则(2024年修订)》第六十二条的有关规定,深交所决定终止对中航科电首次公开发行股票并在创业板上市的审核。

中航科电是一家专注于军工电子设备和高端装备零部件精密加工的国家级高新技术企业。自成立以来,公司始终以国防信息化建设为战略支撑、以国防建设需求为导向,致力于打造自主可控、技术领先、可靠稳定的高性能产品。公司主要产品包括军工电子设备及高端装备零部件精密加工产品。

李光明直接持有公司27.06%的股份,为公司第一大股东,其同时担任汇智中航的普通合伙人及执行事务合伙人,通过汇智中航控制公司2.88%的股份,李光明直接和间接控制公司29.94%的股份;金维国直接持有公司25.81%的股份,为公司第二大股东,其同时担任汇智光达的普通合伙人及执行事务合伙人,通过汇智光达控制公司4.97%的股份,金维国直接和间接控制公司30.78%的股份。因此,李光明、金维国合计直接持有和间接控制公司60.72%的股份,为公司共同控股股东、实际控制人,其二人实际控制人地位最近两年内未发生变化。

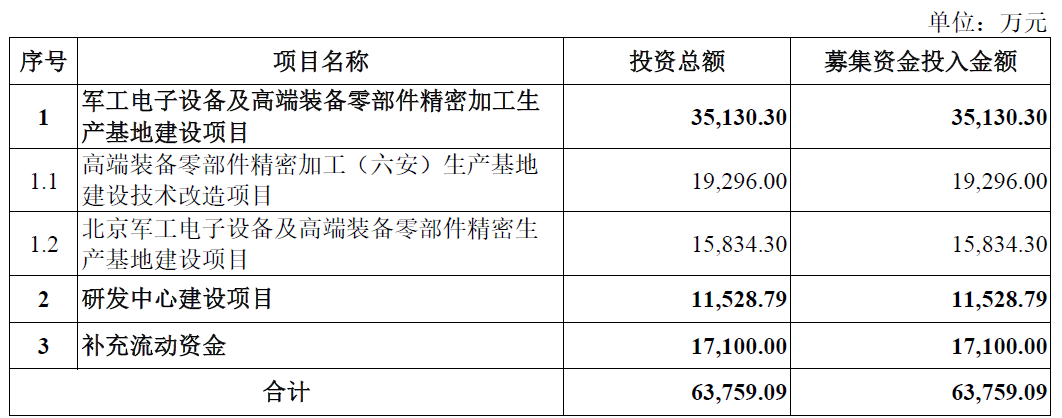

中航科电原拟在深交所创业板公开发行不超过2,584万股,占公司发行后总股本的比例不低于25%,本次发行不涉及老股东公开发售其所持有的公司股份,亦不采用超额配售选择权。公司原拟募集资金63,759.09万元,用于军工电子设备及高端装备零部件精密加工生产基地建设项目、研发中心建设项目、补充流动资金。

中航科电本次的保荐机构为中国国际金融股份有限公司,保荐代表人田加力、于海。