硅数股份要IPO 曾系万盛股份重组标的

曾被A股上市公司万盛股份收购未果的硅谷数模(苏州)半导体股份有限公司(以下简称“硅数股份”)如今正在独立闯关科创板。上交所官网显示,硅数股份科创板IPO近日对外披露首轮问询回复。回顾多年前失败的这次重组,硅数股份和万盛股份一些特别的联系也被摆在台前。在重组过程中,硅数股份终止了研发小屏AMOLED driver相关项目(以下简称“A项目”),而该项目团队在遭硅数股份遣散后,由万盛股份承接,并新设立公司昇显微电子(苏州)股份有限公司(以下简称“昇显微”),上述情形涉及到的相关问题,还需要硅数股份进行进一步说明。

曾被万盛股份收购未果

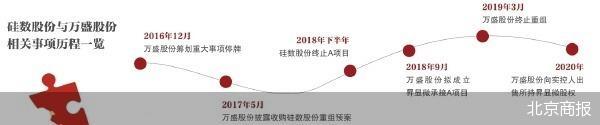

硅数股份曾与万盛股份有一段不得不说的往事。

招股书显示,硅数股份是一家提供高性能数模混合芯片的企业,已建立以显示主控芯片、高速智能互联芯片为主要产品的集成电路芯片研发与销售业务,以及为国际知名半导体厂商提供IP授权及芯片设计服务业务。

早在2016年底,硅数股份曾被万盛股份看中,彼时,万盛股份拟以发行股份方式,作价37.5亿元购买嘉兴海大、集成电路基金等7名股东持有的匠芯知本100%股权,匠芯知本系为收购硅数股份前身硅数有限而专门设立的收购主体。

自此,万盛股份开启了漫长的重组之路,期间将交易金额下调至30亿元。在历经时长逾两年的筹划后,2019年3月,上述重组事项以失利告终。

投融资专家许小恒表示,如重组历时较长,市场情况及标的情况均可能发生较大变化,会对重组事项造成重要影响。

针对上述重组事项,在首轮问询中,上交所要求硅数股份说明与万盛股份重组终止的具体原因、相关决策程序履行情况、相关影响因素是否已经消除,公司的原实际控制人出售控制权的商业目的及主要考虑,前次交易预案的估值等信息披露与本次申报材料是否存在重大差异,公司是否存在不满足发行上市条件的情形。

此外,在重组终止后,2019年8月,万盛股份与嘉兴海大签署了《股权转让协议》,约定以自有资金1亿元受让嘉兴海大持有的硅数股份不超过2.18%的股权,并于2019年9月支付股权转让款;直至2021年1月,前述股权转让才完成工商变更登记。

这一情况也受到了上交所的关注,上交所要求硅数股份说明万盛股份于2019年转款,公司2021年1月才进行工商变更登记的合理性,是否存在特殊利益安排。

剥离项目被万盛股份承接

值得注意的是,在重组过程中,硅数股份终止了A项目并遣散项目团队,而这一项目被万盛股份等投资人承接,并新设立公司昇显微。

据了解,2016年起,硅数股份尝试开发其他方面的产品线,其中包括以手机为主要应用的A项目的研发工作。2018年,硅数股份决定解散A项目团队,剥离A项目。

根据万盛股份于2018年9月10日披露的公告,万盛股份与林越飞、李芳、李宇崇、项雪松、秦良于2018年9月9日签署了《合资协议》,拟在苏州共同投资设立昇显微,其中万盛股份出资比例为59%。值得一提的是,38名硅数股份前员工,从公司离职后入职昇显微,其中包括35名A项目团队人员、2名管理人员和1名工程师。随后,万盛股份于2020年,将持有的昇显微59%的股权转让给万盛股份实控人高献国。

针对剥离A项目的原因,硅数股份表示,剥离A项目之时,受内外部因素影响,公司账面营运资金紧张,由于中屏领域AMOLED尚未产生足够市场需求,且A项目未能实现流片成功,预计几年内将持续加大现金流出,无法为彼时的硅数有限带来盈利。为缩减开支、专注主业发展,硅数有限时任经营管理层决定解散A项目团队。鉴于有资金方提出愿意接收拟停止的A项目,并支付公司已投入的成本,考虑该安排能够有效改善公司的现金流状况,避免因解散A项目团队而需向员工支付的离职补偿金,2018年下半年,硅数有限正式决定剥离A项目。

针对这一情况,上交所要求硅数股份说明昇显微相关人员承接、股权转让与万盛股份收购(并终止)硅数有限是否系一揽子安排,是否存在特殊利益约定等问题。

与昇显微存在关联交易

此外,报告期内,硅数股份还与昇显微存在关联交易。

2020—2022年,硅数股份对昇显微的应收账款分别为714.46万元、761.45万元和35.79万元,系向昇显微进行IP授权产生,其他应收款分别为23.43万元、16.58万元和0,系为其代垫费用产生。

具体来看,2018年12月20日,硅数股份子公司硅数美国与昇显微签署《技术许可协议》,双方约定,硅数美国将自有的5项非专利技术授权昇显微使用,授权技术的许可使用费为100万美元,同时,昇显微应根据产品使用授权技术的情况支付特许权使用费。2020—2022年,上述交易产生的特许权使用费分别为1.61万元、95.5万元、140.03万元。

此外,2020—2021年,硅数股份为昇显微代垫费用分别为44.88万元、6.46万元。

对此,上交所要求硅数股份说明公司与昇显微的关联交易的具体内容、权利义务约定,关联交易的必要性、合理性、定价公允性;公司为其代垫费用的合理性、资金的最终去向及还款资金来源等。

北京师范大学政府管理研究院副院长、产业经济研究中心主任宋向清表示,在关联交易过程中,可能会出现不规范、不合理,甚至违法的现象,涉及到关联方利益输送、财务监督信息披露问题、少数股东权益保护等一系列问题,因此会在IPO审查过程中被重点关注。

针对公司相关问题,北京商报记者向硅数股份方面发去采访函,不过截至记者发稿,未收到公司回复。

(文章来源:北京商报)