蓝月亮冲刺IPO背后:节流美化利润 边吃“老本”边降价

近期,家用清洁护理品牌“蓝月亮”母公司蓝月亮控股有限公司(以下简称“蓝月亮”)正式提交港股招股书,这是蛰伏多时的蓝月亮首次IPO。

据《每日财报》了解,蓝月亮品牌诞生于1992年,是国内早期从事家庭清洁剂生产的品牌之一,从进入洗衣液市场到成为行业老大,蓝月亮最初的发展之路颇为顺畅,但一路高歌猛进后,蓝月亮却遭遇“中年危机”,近年来营收增速明显放缓。

尽管还处于业内领先位置,但当年的“退场运动”已让众多竞争者“群雄并起”,蓝月亮也因产品单一、吃老本等问题而被市场诟病竞争力不足,危机之下,蓝月亮欲借助资本市场力量,坐稳洗衣液“一哥”之位。

一“液”成名,牵手高瓴资本

蓝月亮有限公司成立于2001年,洗手液是蓝月亮发展初期至关重要的一个单品。

2001年,蓝月亮首次推出洗手液,当时蓝月亮总裁罗秋平对洗衣液在中国市场的普及和推广信心十足。2003年非典期间,凭借洗手液,蓝月亮一“液”成名;2004年,蓝月亮凭借柔顺剂以及洗洁精迅速抢占国内日化市场。

2008年,正值全球金融危机,彼时高瓴资本的张磊正在计划从中国市场的消费升级中寻找投资机会,但令他沮丧的是很多基础消费品品类几乎都被跨国公司占据,很难找到好的投资机会。

最终他把在目光聚焦在中国的洗涤市场,当时传统洗衣粉和肥皂占据了90%以上的市场,宝洁和联合利华正是长期致力于这一市场,而同时国内洗衣机数量的增长和衣服面料的多样化让他意识到,当时在洗衣剂市场占比不足5%的洗衣液大有可为。

张磊随即找到蓝月亮公司的创始人罗秋平,当时蓝月亮的主打产品是洗手液,张磊成功说服罗秋平转型投入洗衣液市场,就在这一年,蓝月亮推出深层洁净护理洗衣液,并开启了疯狂的营销模式。

先后请到跳水皇后郭晶晶、著名主持人杨澜为蓝月亮做广告,进一步推动了洗衣液市场的加速渗透,最终使蓝月亮在清洁类日化品类中的销售占比从2008年的4%增长到2011年的18%,公司也正式跃升为中国洗衣液第一品牌。

2010年,高瓴资本与蓝月亮签订股权认购协议并投资4500万美元,并说服蓝月亮的创始人罗秋平进一步占领洗衣液线上市场。根据尼尔森数据,2010年末,蓝月亮在洗衣液市场的份额占比达到44%。

之后的十年,高瓴一直相伴其右。投资蓝月亮也成为后来张磊对外宣传的一个标杆,随后高瓴资本又帮蓝月亮牵线搭桥,促成了蓝月亮与京东的合作,扩展了线上渠道。

退场后“群雄并起”,遭遇“中年危机”

2011年6月20日,部分地区蓝月亮消费者在使用蓝月亮洗衣液的时候产生了不良反应,有关部门对蓝月亮进行调查的过程中发现蓝月亮洗衣液的成分中含有致癌物质荧光增白剂,并且出具了相关的检测报告,同时,蓝月亮和代言人被告上了法庭。

经历了荧光剂致癌事件之后,蓝月亮的市场份额开始逐渐下滑,到2015年,蓝月亮的市场份额已经下降到30%。

洗涤用品线下销售渠道主要有KA卖场(全国连锁超市)、BC渠道(小型超市、便利店)以及日用品杂货店等,其中KA卖场至关重要。

但就在同一年,蓝月亮又与KA商超渠道闹掰,事件的导火索是罗秋平想要在大润发里面设置蓝月亮专柜,与其他品牌区分开来,做成洗衣液里的爱马仕,可大润发要求再加专柜费,最终价格没谈拢而分手。

2015年6月,蓝月亮在欧尚、家乐福、大润发等系统开始了一场声势浩大的退场运动,与超市大卖场开战,蓝月亮此举在当时也被外界解读为有意降低KA渠道的销售占比。

与商超渠道“决裂”后,蓝月亮开始发力线上渠道,并且还打造了社区小店“月亮小屋”,尝试“O2O+直销”的自有渠道模式,但效果并不好,直接导致其市场份额不断下降。

与蓝月亮下滑不同的是,2015年-2017年,立白、威露士、汰渍、超能等多个品牌相继崛起。

据Euromonitor统计,2017年立白旗下立白、好爸爸两个洗衣液品牌市场份额共计26%,而蓝月亮则从2012年的23.4%降至20.3%。

2017年末蓝月亮“月亮小屋”大批关停,自建渠道系统性塌陷,使得蓝月亮无奈之下重新回归商超卖场。率先与家乐福握手言和,产品重新出现在家乐福货架。之后蓝月亮又重回大润发、欧尚等商超门店,但早已失去了曾经绝对的领先优势。

根据弗若斯特沙利文报告,2019年,蓝月亮在洗衣液市场占有24.4%的份额,而第二名则拥有了23.5%的市场份额,两者差距仅有0.9%。早已没有了当初傲视群雄的局面,回头来看,当初的退场运动无疑是搬起石头砸自己的脚。

《每日财报》注意到,线下市场才是洗衣液的主战场。2020年凯度调研数据显示,洗衣液在传统商超为主的线下渠道销售金额占比高达85%。线上销售金额仅占15%。

但蓝月亮的渠道分布却是线上强、线下弱。数据显示,2019年,蓝月亮线上收入增长了5亿港元,而线下收入下滑了5亿港元。

节流“美化”利润,吃“老本”降价求生

此前市场中多次传出蓝月亮要IPO的消息,随后又无下文。这或与日化行业尴尬事实有关:做得好的公司不一定愿意上市。

以立白为例,其公司管理层就曾公开表示:“上市的目的一般来说有两个,一是提高品牌知名度,扩大宣传;二是公司需要融资。这两点立白暂时都不需要。”

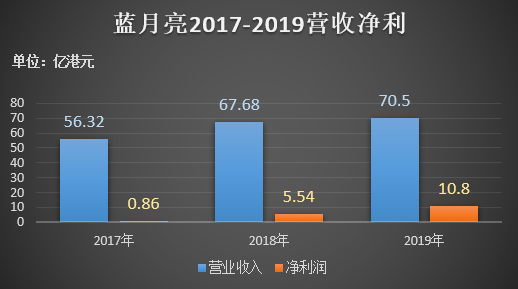

但蓝月亮或许已到了不得不上市的时刻。招股书显示,2017年至2019年,蓝月亮的营收分别为56.32亿港元、67.68亿港元及70.50亿港元;增速分别为20.17%及4.17%,增速明显放缓。

净利润分别为0.86亿港元、5.54亿港元及10.80亿港元,蓝月亮在营收微增的情况下,却实现了净利润额的倍增,甚至是数倍增长,很可能是有意“美化”。

蓝月亮给出的解释是,这主要得益于公司的交叉销售策略:毛利率较高的产品销售增加,会带动毛利率较低的产品销售成本下降。同时,原材料和包装材料占蓝月亮总销售成本的大部分,而棕榈油的原材料成本下降也是推高蓝月亮盈利的重要动力之一。

但像蓝月亮这种单靠“节流”,而非通过战略、产品及渠道“开源”而获得的好看的利润数字,又能持续多久呢?

《每日财报》还注意到,蓝月亮的营收非常依赖于洗衣液单一产品和“蓝月亮”单一品牌。虽然近年来也在推进其多品类、多品牌的战略,但目前来看成效并不显著。

招股书显示,2019年,蓝月亮衣物清洁护理产品的营业收入为61.78亿港元,占比87.6%;而个人清洁护理产品和家居清洁护理产品则分别贡献了5.9%和6.5%的收入。

此外,洗衣液市场竞争的激烈性从各产品的平均售价也可以窥见,就在2019年,蓝月亮对旗下三大产品线均进行了降价。

其中衣物清洁护理产品平均售价同比下降5%至12.1港元/公斤,个人清洁护理产品同比下降4%至12.9港元/公斤,家居清洁护理产品同比下降4.8%至13.8港元/公斤。而这一切的背后是行业增量空间已变得极为有限,市场趋于饱和。

蓝月亮与头部竞品相比更新换代慢,产品线单一,没有紧跟消费者节奏,也未像宝洁、联合利华等通过多元品牌占领细分市场,仅靠吃“蓝月亮”洗衣液的老本维持生存,未来的增长空间将十分有限。

此次蓝月亮若能成功上市,资本力量或将有助于其加大技术研发投入和开辟新市场。但上市不是终点,钱不能解决一切,资本更不是“傻白甜”。“内忧外患”的蓝月亮下一站又将走向何方呢,《每日财报》将持续关注。