阿宽食品“老鼠门”后遗症,IPO估值缩水三成

一包400大卡热量的阿宽红油面皮你能吃多少?网友回答:“一包不够吃,两包吃不完。”

更有奇葩网友表示,“一个月吃了40包,眼看着胖了”,被调侃“阿宽这个名字听起来就不利于减肥,建议改名阿瘦、阿窄、阿细……”

主打四川特色的阿宽红油面皮,凭借非油炸、有嚼劲、风味足的特点,自诞生之际便备受消费者热捧,迅速成为方便面界的爆款黑马,风靡于市场。

依靠这一网红大单品,阿宽食品异军突起,并向A股发起了冲刺。近日,四川白家阿宽食品产业股份有限公司(下称“阿宽食品”)深交所创业板上市申请获受理。

阿宽食品除了自有产品直接售卖外,还向市面上不少网红食品品牌提供代工贴牌服务,包括三只松鼠、麻六记、百草味、李子柒等,堪称“网红背后的网红”。

不过,代工生意的钱并不好赚,这项业务的毛利率要低于直销模式毛利率10-20个百分点。

同时,阿宽食品网红流量加身之下,却也深度绑定着食品安全问题,曾经轰动一时的“老鼠门”事件虽自证清白,但食安阵痛犹在。

此外,竞争白热之下,公司业绩陷入“增收不增利”的尴尬境地;斥巨资维护的电商渠道,并未带来更多客户;多处关联交易涉嫌隐瞒,上游供应商与下游客户之间存隐秘关联;公司估值跳涨之下,一二级市场出现倒挂;实控人屡次减持套现,上市前突击分红等,都在阿宽食品的IPO之旅中埋下不确定因素。

业绩增速放缓,网红单品陷“老鼠门”风波

阿宽食品的创始人是现年54岁的四川商人陈朝晖。千禧之年,陈朝晖成立了阿宽食品的前身川白食品,依靠白家酸辣粉、肥肠粉等川渝口味的方便粉丝类产品起家。

然而,由于粉丝类产品的局限性,川白食品的发展渐遇瓶颈。为了获取更大的市场,陈朝晖转而向方便面市场发起进攻。

2015年,阿宽红油面皮正是在此契机之下诞生,凭借非油炸、有嚼劲、风味足等特点,很快在市场上站稳了脚跟。

根据Euromonitor/光大证券(维权)研究所数据,2016年-2021年,公司销售额市占率由 0.6%提升至2.1%,市场份额增加迅速,在内资品牌中已位居前三。

随着阿宽食品的成立和“新型方便食品”理念的推出,公司产品矩阵逐渐丰富,目前,主要产品类型包括方便面、方便粉丝、方便米线、自热食品等,具体单品包括红油面皮、甜水面、酸辣粉、新疆炒米粉、自热粉面、自热烧烤等。

2019年-2022年上半年,阿宽食品实现营业收入分别为6.31亿元、11.1亿元、12.14亿元和6.41亿元;实现归母净利润分别为2364.85万元、7626.49万元、5896.69万元和3797.16万元。

2020年-2021年,公司营业收入增速分别为75.91%、9.37%;归母净利润增幅分别为222.49%、-22.68%。

在疫情爆发的2020年,公司业绩不降反增,而对于方便面销售的刺激作用,阿宽食品直言不讳:“2020年疫情发生以来,‘宅经济’、‘直播经济’等新商业模式加速催化,在线消费迎来爆发式增长。方便食品因烹煮方便快捷、易于携带保存、口味丰富多样等优势很好地补充了居家饮食需求,市场销售获得较大幅度增长。”

不过,在疫情有所好转的2021年,阿宽食品的业绩迅速下滑,不仅营收增速踩下急刹车,甚至陷入“增收不增利”的尴尬境地。

从具体收入构成来看,2019年-2022年上半年,公司头部品类方便面销售收入分别为2.76亿元、5.72亿元、7.58亿元和3.55亿元,占比分别为45.12%、53.03%、64.53%和58.15%,逐年上升。

而方便粉丝占比则逐年减少,从2019年的40.46%降至2022年上半年的29.5%,缩水近三成。自热食品体量小且波动大,销售收入逐年下滑,2022年上半年仅有254.17万元,不及2021年1411.27万元的零头,占比也降至0.42%。收入和占比升降之间,阿宽食品存在单一产品过度依赖的风险。

作为阿宽食品旗下的网红大单品,红油面皮如今频频现身各大网络带货直播间,其中不乏李佳琦、东方甄选等头部直播间,不过,网红流量加身之下,阿宽食品却也深度绑定着食品安全问题。

去年2月,阿宽红油面皮被曝“老鼠门”事件,轰动一时。有消费者发文称其在购买的阿宽红油面皮中发现疑似老鼠肉的不明黑色物体。后经鉴定,问题面饼里并无老鼠,是面皮受潮发霉所致,消费者和品牌方最终达成和解。尽管虚惊一场,但其存在的食品变质问题却是不争的事实。

“老鼠门”风波过后,去年5月6日,证监会给出的上市申请文件反馈意见中,针对公司的食品安全问题进行了重点问询。

而时隔一个月,阿宽食品就因在生产制造和包装涉及食安问题,登上《2022年二季度重点经营者消费投诉信息公示》名单,并受到成都市市场监管局约谈。

公示显示,成都市2022年二季度消费投诉数据中阿宽食品的投诉较为集中,相关投诉量达165条,问题主要涉及“所售部分方便食品存在黑点黑斑、异物等”。

除此之外,黑猫投诉等平台显示,阿宽食品产品变质、包装袋破损、发霉等问题频频出现,相关投诉达376条,吃出虫子、头发、黑色异物等情况也时常发生。

复购用户减少,代工贴牌生意毛利率低

从阿宽食品的销售渠道来看,其销售模式主要分为直销模式和经销模式两大类。其中,经销模式是其营收的重要来源,报告期内分别为阿宽食品贡献54.97%、52.35%、56.08%和58.33%的营收,占比始终维持在五成以上,且逐年升高。截至2022年6月末,公司经销商数量有1460家。

而直销模式又可具体分为电商自营、定制销售和直供销售。其中,电商自营主要指的是阿宽食品在天猫、京东、拼多多等电商平台上开设自营店铺;直供销售则是公司直接向沃尔玛、物美、永辉超市、大润发等传统线下商超连锁及京东自营、天猫超市等线上电商平台提供商品。

电商自营渠道下,阿宽食品投入不少的渠道维护费。2019年-2022年上半年,公司销售费用分别为1.4亿元、1.44亿元、1.64亿元和8842.24万元,逐年增加。其中电商渠道服务费持续走高,各期分别为2342.9万元、5646.39万元、6673.4万元和2314.98万元,占销售费用的比例达16.79%、39.08%、40.66%和26.18%。

然而,高投入维护的电商渠道,并未给阿宽食品带来更多的客户。

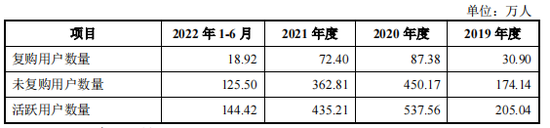

2019年-2022年上半年,阿宽食品电商自营店铺的活跃用户数量分别为205.04万人、537.56万人、435.21万人和144.42万人,在2020年增长之后逐渐回落,2022年上半年的活跃用户数量仅有2021年的三成。

与此同时,人均消费金额逐年下滑,期内分别为47.4元、45.15元、42.69元和42.78元;订单总金额分别为9719.23万元、2.43亿元、1.86亿元和6178.74万元,同样呈下降趋势。

不仅如此,阿宽食品电商自营店铺终端的复购用户数量也出现明显下滑。从2020年的87.38万人降至2021年的72.4万人,2022年上半年仅有18.92万人,不及2021年全年的三成。

除了自有产品的直接售卖外,阿宽食品还是市面上不少网红食品品牌的代工商,这种模式便是公司直营模式下的定制销售。多年来,阿宽食品主要为三只松鼠、麻六记、百草味、李子柒、网易严选等客户提供贴牌代工服务。

值得一提的是,2019年-2021年,麻六记一直未曾出现在阿宽食品前五大客户之列。而2022年上半年,伴随着汪小菲与大S离婚风波掀起的全民吃瓜热潮,麻六记在张兰的卖力吆喝下强势破圈,直接促就了汪小菲主创的麻六记酸辣粉销量飙升,在半年里一口气向阿宽食品订购了1592.87万元的贴牌酸辣粉产品,并跃升阿宽食品第二大定制销售客户。

不过相比于电商自营模式,阿宽食品的贴牌代工收入仍有所不及。报告期内,公司通过电商自营取得的营收占比分别为18.15%、21.18%、22.81%和18.02%;定制销售的营收占比分别为11.18%、13.92%、12.08%和13.76%。

而阿宽食品的贴牌代工生意并不好做,其毛利率指标与电商自营、直供销售以及经销模式存在较大差距。以2022年上半年为例,经销模式下,公司线上、线下的毛利率分别为33.15%、21.93%;直销模式下,电商自营、直供销售的毛利率分别为30.36%、37.32%,而定制销售的毛利率仅有17.32%。

对此,阿宽食品解释称,因定制客户主要为大型知名食品电商企业,公司为其提供代工、贴牌产品,该部分产品附加值相对较低,导致产品售价较低。

有分析指出,代工生意门槛低、可替代性较强,使得代工方话语权相对较弱,从而导致代工产品的利润率往往低于直销产品。

关联交易披露缺失,经销商与供应商存隐秘关系

代工贴牌生意下,良品铺子也曾位列阿宽食品定制销售前五大客户之中,2021年,公司向宁波良品铺子食品商贸有限公司的销售收入为623.92万元,占定制销售收入比例为4.4%,占主营业务收入比例为0.53%。

乐居财经《预审IPO》注意到,良品铺子曾为阿宽食品的关联方。2020年5月-2021年10月,在阿宽食品担任董事的曹伟还通过珠海高瓴天达投资中心(有限合伙)间接持有良品铺子的股份。

同时,良品铺子股份有限公司2021年年报显示,2017年11月-2021年4月,曹伟还在该公司任职董事。因此,曹伟于2020年5月-2021年4月同时在阿宽食品和良品铺子任职董事。两家公司均将对方认定为其他关联方。

据良品铺子年报,其曾与阿宽食品发生关联采购,2021年-2022年上半年,向阿宽食品采购商品分别783.38万元、124.86万元。

而在阿宽食品的招股书中,却未将上述交易披露在关联交易中,且对比两家公司披露的数据,2021年,双方发生交易的数额相差了159.46万元,差距较大。

在此情况下,阿宽食品在关联交易的认定和披露上或存在缺失,以及在数据的披露上或存在误差。

除了涉嫌隐瞒关联交易,在阿宽食品身上,还存在经销商和供应商之间隐秘的联系。

2021年,阿宽食品新增经销模式下的前五大客户四川山海食品有限公司(下称“四川山海”),当期公司向四川山海销售商品938.71万元,占营收的0.8%。

阿宽食品前五大供应商名单中,仅有成都山海油脂有限公司(下称“成都山海”)在报告期内始终位列其中,2019年-2021年均为第一大供应商,2022年上半年为第三大供应商。

表面上看,作为客户的四川山海和作为供应商的成都山海在公司名称上就有相似之处。

在股权上,成都山海由刘伟、张玥分别持股50%。其中,张玥还持有阿宽食品0.5218%股份。不过,在张玥直接持有公司股权之前,其部分股权是由彭伟代其持有。

经查询,彭伟正是四川山海的法定代表人。这意味着,阿宽食品股东张玥既是供应商,又与经销商客户存在关联,隐秘的关系链条中是否存在利益输送,还需阿宽食品进一步作出解释。

此外,据招股书,阿宽食品与成都山海的合同期限为2018年4月-2024年3月,期间阿宽食品向其采购食用油和油脂。可见阿宽食品在于成都山海开展合作的第二年,后者便迅速跃居第一大供应商。

2019年-2022年上半年,阿宽食品向成都山海的采购金额分别为2336.59万元、4901.56万元、6595.71万元、1490.96万元;同期公司采购油脂的金额分别为2781.69万元、5564.36万元、8275.6万元和5075.1万元。按此计算,阿宽食品向成都山海采购油脂的占比分别达84%、88.09%、79.7%及29.38%。

向关联方供应商大额采购原材料,采购单价的具体情况、价格是否公允,阿宽食品在招股书中并未透露。同时,该笔交易阿宽食品同样未在关联交易中披露。

茅台、高瓴入局催肥估值,一二级市场出现倒挂

阿宽食品的前身阿宽有限成立于2016年,由陈朝晖与川白食品共同出资成立,注册资本1000万元,陈朝晖、川白食品股权占比分别为95%、5%。

公司成立后的五年间,共进行9次股权转让及4次增资。其中,2020年,是阿宽食品密集实施增资扩股、股权转让的一年,各路资本的蜂拥而至,使得阿宽食品的估值迅猛增长。

当年2月,阿宽食品的出资额由8000万元增至8800万元,新增出资额由南海成长、霍普投资、前海投资、常州彬复、祖文博合计出资6000万元认购,增资价格为7.5元/出资额。由此计算,阿宽食品的估值为6.6亿元。

同年6月,阿宽食品再次进行融资,高瓴怿恒、茅台投资、霍普投资、常州彬复合计投资1亿元,增资价格为20.45元/出资额。据此估算,公司估值约为19亿元。

2020年12月,阿宽食品实施股改后首次融资,新增股本293.33万股,引进新股东青岛同创、兼固投资、麦星投资,再加上高瓴怿恒,四家机构合计投资1.2亿元。至此,公司估值已达39.2亿元,短短10个月,阿宽食品的估值飙升了32.6亿元。

从市盈率上来看,2020年2月,阿宽食品首次融资时的市盈率还仅有8.68倍,2020年12月时已达到51.53倍,10个月时间增速达493.66%,大幅跳涨。

据招股书列出的可比公司,A股的克明食品截止3月8日收盘的市盈率为23.77倍,同时,H股的康师傅、统一中国分别为20.11倍、19.77倍,均远低于阿宽食品。

而此次IPO,阿宽食品拟发行不低于25%的股份,募集资金6.65亿元,对应的发行市值为26.6亿元,与上市前最后一次增资时的39.2亿元估值相比已出现了倒挂。再结合同行业可比公司市盈率来看,阿宽食品的估值是否含有泡沫值得怀疑。

阿宽食品在引入外部投资的同时,几乎都与其签订了对赌协议,对赌的核心内容为2022年6月底之前IPO获受理。而阿宽食品在2021年底向深交所递交了招股书,前述对赌协议也随之解除。

不过,对赌警报并未彻底解除。2021年6月,陈朝晖与上述股东签署了附生效条件的回购协议,约定:若阿宽食品首发上市申请未能通过,常州彬复、南海成长、奉化投资、祖文博、前海投资等5名A轮投资者将处罚回购;若IPO受理4年后仍未能实现上市,茅台投资、高瓴怿恒、青岛同创等其他投资机构可要求陈朝晖按照约定价格回购股份。

上市前,阿宽食品共有32位股东,控股股东为陈朝晖,通过直接及间接的方式合计控制公司64.56%股权,另外包括南海成长、高瓴怿恒、前海投资、茅台投资等12位私募基金,以及王雨晴等15名自然人股东。

实控人低价减持套现,陈家姐弟卖别墅给公司

值得一提的是,在阿宽食品密集吸收融资、估值飙升的2020年,公司实控人陈朝晖趁机大量减持套现。

2020年2月,阿宽食品增次扩股引进新股东南海成长、霍普投资、前海投资、常州彬复、祖文博,同时,陈朝晖向上述新股东分别转让部分股权,股转价格为5.68元/出资额,低于股东增资价格7.5元/股,合计套现5000万元。

同年6月,陈朝晖再次向增资的股东高瓴怿恒、茅台投资、霍普投资、常州彬复转让持有的阿宽食品部分股权,以13.64元/出资额的转让价格合计套现6000万元。同期,该股东增资价格为20.45元/出资额。

对于两次股转价格明显低于增资价格的现象,阿宽食品表示,是因机构股东更倾向于将资金投入阿宽食品用于公司经营发展,同时,方便食品行业受到机构股东看好,因此估值进一步提高,具有合理性,不存在利用低价转让规避税收缴纳义务的情形。

紧接着,一个月后,陈朝晖将82.89万元的出资额以18.3元/出资额的价格转让给壹叁投资,套现1516.99万元。仅隔一个月,股权转让价格上升了34.16%。

2020年8月,陈朝晖最后一次减持套现,将所持阿宽食品92.89万元、179.88万元出资额分别转让给广州信加易、上海众源,合计拿到了7341.21万元。此次股转价格为26.91元/出资额,较上月再次上升了47.05%。

综上,陈朝晖低价减持套现累计1.99亿元。除此之外,陈朝晖的妻子李静雅在阿宽食品IPO前完成了清仓,2019年9月-12月,股权转让后合计拿到525万元,夫妻二人合计套现超2亿元。

不仅如此,报告期内,陈朝晖、李静雅夫妇以及陈朝晖的姐姐陈渝还向公司转卖别墅套现。

2019年12月,阿宽食品表示处于经营及办公需要,向陈朝晖、李静雅收购其共同拥有的都江堰市大观镇跃进村高山流水第132栋房屋,购买后用于部分重要会议的召开场地及员工的现场培训场所。

该栋房屋建筑面积506.78㎡,房屋均价为1.40万/㎡,房屋价格约710万元,加上契税、印花税,陈朝晖、李静雅夫妇通过向阿宽食品出售私人住宅完成套现731.65万元。而据了解,都江堰市大观镇跃进村高山流水为商品房住宅,物业类型为别墅。

同年,阿宽食品还向陈渝购买其名下的成都东二环华润大厦的商用办公楼所作为总部办公场所,总价1589.98万元。阿宽食品购买商用办公楼作为公司办公场所无可厚非,而购买别墅用作培训场地的必要性,还需阿宽食品作出合理解释。

2022年上半年,阿宽食品在上市前突击分红1983.52万元,金额占当期归母净利润的52.24%,按照持股比例来算,有1280.56万元落入陈朝晖的囊中。

(文章来源:新浪财经)