高瓴中金“疯抢”,胶原蛋白领域迎来一个IPO!估值近200亿

又一个“女人的茅台”,即将IPO。

据港交所官网近日披露的信息显示,巨子生物已通过港交所上市聆讯,并更新了聆讯后资料集。

提到巨子生物,很多人觉得陌生,若谈及旗下的可复美、可丽金品牌,大部分爱美人士则如数家珍。

2000年,从美国归来的女博士范代娣带领其研发团队,通过基因工程制备得到重组胶原蛋白,并于同年和丈夫严建亚创办巨子生物,专注以重组胶原蛋白为关键生物活性成分的专业皮肤护理产品。

创业22年,这对学霸夫妇踩在颜值经济的风口上,即将迎来一个IPO。巨子生物在上市前的股东架构中,范代娣博士合计控制62.02%的投票权。

作为颜值经济中不可或缺的一细分领域,胶原蛋白市场与玻尿酸一起被视为“黄金赛道”。2019年至2021年,巨子生物的毛利率分别为83.3%、84.6%和87.2%,超高的毛利率也被外界拿来和茅台作对比。

此次冲击港交所,巨子生物能否一飞冲天?

估值近200亿,净利率碾压茅台

巨子生物的创立颇具传奇色彩,其创始人范代娣1994年从华东理工大学博士毕业,成为中国生物化工专业第一位女博士。

毕业之后的范代娣回到了母校西北大学当博导,并开始研究起重组胶原蛋白。

2000年,范代娣和丈夫严建亚在西安创立巨子生物。值得一提的是,严建亚还有另一重身份,他创办的三角防务,是一家军工板块公司,并于2019年在A股上市。

近年来,国内“功能性护肤”赛道逐渐升温,2021年,薇诺娜母公司贝泰妮成功上市,市值一度冲过千亿大关,也让资本看到了赛道的潜力。

巨子生物以自研的重组胶原蛋白为核心,推出多款高效护肤产品。在成长过程中,巨子生物斩获了明星资本青睐,诸多大牌投资机构蜂拥而至。

去年年底,巨子生物完成了成立22年来第一轮、也是IPO前唯一一轮融资,投资方汇集了高瓴、CPE源峰、君联资本、鼎晖投资、中金资本、黑蚁资本等知名一线机构。

彼时,有业内投资人士透露,这个项目投都投不进、份额很难抢。而这一轮增资,总计超73亿元,公司的投后估值大约为193亿元。

除了明星机构的加持,就连青岛谦喵私募基金管理有限公司都是其股东。青岛谦喵背后站着杭州谦寻文化,也就是曾经的“直播带货一姐”薇娅旗下的公司。巨子生物上市后,薇娅夫妇也将有一笔丰厚进账。

本次冲刺上市前,范代娣通过FY Family持股59.97%,通过Healing Holding持股0.09%,合计持股60.06%,同时通过受限制股份单位计划GBEBT Holding持股的1.96%,合计控制巨子生物62.02%的投票权。

在毛利率方面,2019年-2021年,巨子生物整体毛利率在85%上下,略低于贵州茅台的91%。

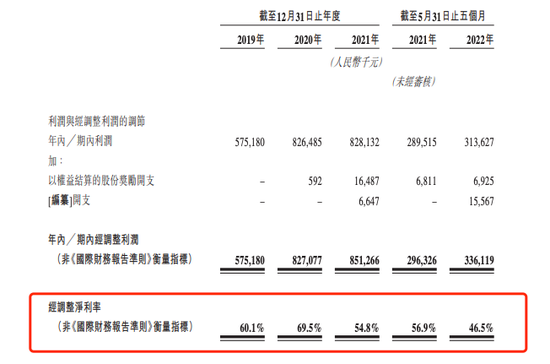

在净利率方面,2019年至2021年,巨子生物的经调整净利率分别为60.1%、69.5%、54.8%,而贵州茅台2021年净利率为52.47%。在资本市场的助力下,巨子生物也即将成为下一个“女人的茅台”。

发力C端,导致利润下滑

中国功效性护肤品市场最近几年快速增长。

其中,基于胶原蛋白的功效性护肤品市场从2017年的16亿元增至2021年的62亿元,复合年增长率为38.8%。预计其将从2022年的94亿元进一步增至2027年的人民币775亿元,复合年增长率为52.6%。

巨大的市场也让巨子生物赚得盆满钵满。

巨子生物更新了聆讯后的资料集显示,2022年公司的前五个月的利润为3.36亿元。相比于2021年同期的2.96亿有所增加,但同期经调整净利率却由56.9%下滑至46.5%,减少了10个百分点。

巨子生物在招股书中解释称,公司采取销售策略扩大线上销售渠道,将大量资源投入线上营销活动,以顺应行业趋势及抓住市场机会,进而使收入实现大幅增长。

越来越多的消费者因便利性、多样的产品和服务及有竞争力的价格而选择电商渠道。

招股书显示自2017年至2021年,按零售额计算,中国皮肤护理市场规模从3172亿元增至5581亿元,并预计2027年的人民币增长至11597亿元。其中。中国皮肤护理产品的电商销售比例从2017年的44.7%增至2021年的73.5%,预计将进一步增至2027年的84.7%。

在大力发展线上渠道的同时,巨子生物在电商平台及社交媒体平台上的线上销售及营销活动费用,也有所增加。

招股书显示,巨子生物的线上营销费用从2019年的6450万元增至2020年的1.25亿元,并进一步增至2021年的3.06亿元;2021年前五个月的公司的线上营销费用为7720万元,2022年同期则增长至1.79亿元。

如今,电商渠道获客越来越难,巨子生物也摆脱不了高昂的营销费用,这导致巨子生物盈利能力的下滑。

相比高额的营销费用,巨子生物的研发开支则较低,巨子生物2019年、2020年、2021年及截至2022年5月31日止五个月的研发成本分别为1140万元、1338万元、2495万元及1424万元,分别占总收入的1.2%、1.1%、1.6%及2.0%。

公司的烧钱速度也很快。

截至2022年5月31日,巨子生物持有的现金及现金等价物为9.22亿元,而截至去年年末,公司持有的现金及现金等价物为71.03亿元,不到半年蒸发了超60亿元。

招股书显示,巨子生物此次IPO募集资金将用于研发投资以通过招聘扩大研发团队、扩展研发设施及进行测试和验证研究;用于扩展与产品组合及生物活性成分有关的生产能力;用于增强全渠道销售及经销网络等。

三年派息近30亿,依赖单一品牌

值得一提的是,2019年、2020年及2021年,巨子生物的附属公司(即西安巨子生物、陕西巨子生物技术、西安巨子医疗器械及陕西巨子特医)分别宣派人3.97亿元、15.045亿元及人民币10.175亿元的股息。

三年时间,巨子生物的四家附属子公司,合计派息近30亿元。

截至最后实际可行日期,巨子生物的产品组合中共有105项SKU,涵盖功效性护肤品、医用敷料和保健食品的八大主要品牌,即可复美、可丽金、可预、可痕、可复平、利妍、欣苷及参苷。

这些产品已经销售和经销至中国1000多家公立医院、约1700家私立医院和诊所以及约300个连锁药房品牌。

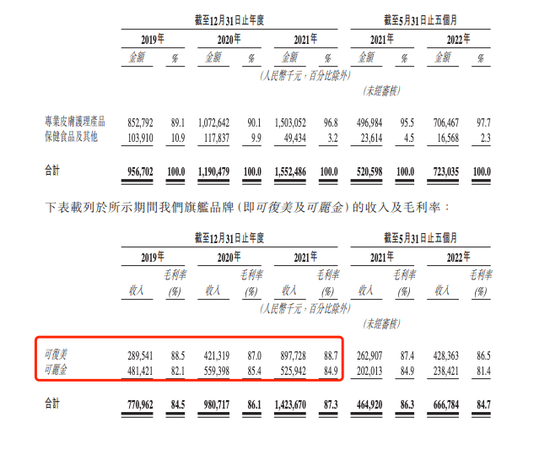

不过,巨子生物的收入大部分还是来源于可复美和可丽金这两个品牌,2019年、2020年和2021年,这两个品牌的收入分别为7.71亿元、9.81亿元和14.24亿元,分别占巨子生物总收入的80.6%、82.4%和91.8%。

巨子生物的营收平稳上升,但其对单一品牌的依赖程度较高,除了可丽金和可复美,巨子生物并没有第三个能扛起营收大旗的品牌。

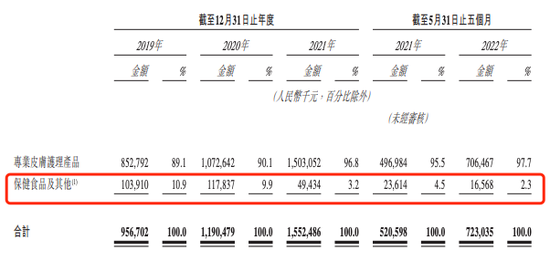

招股书显示,在重组胶原蛋白产品之外,巨子生物也在开发和生产基于稀有人参皂苷技术的保健食品。但这些保健品贡献的营收微不足道,并且在今年上半年有下滑的趋势,截至2021年前五个月,保健食品及其他贡献营收占比为4.5%,2022年同期,占比已经下滑至2.3%。

巨子生物在招股书中提到,胶原蛋白的市场份额正变得越来越大。自2020年开始,胶原蛋白专业皮肤护理产品的市场份额大于基于植物活性成分的专业皮肤护理产品的市场份额,且预计到2026年将超过基于透明质酸的产品的市场份额。

当下,胶原蛋白市场的竞争依然激烈,锦波生物向北交所冲刺IPO;开创胶原贴敷料的创尔生物,也宣布从科创板转战北交所。对于营销费用上涨、加码电商致净利率下滑的巨子生物而言,赴港IPO或许仅仅是一个开始。

(文章来源:直通IPO)