周过会率再迎100% IPO受理进冷静期 本周“打新”可关注隆达股份

注册制大势之下,更多企业拥有机会步入资本市场,与投资者共享发展机遇。而对许多公司而言,A股IPO的闯关之旅也并非都是坦途。记者以周为单位,对上周IPO过会、被否及新增获受理企业进行梳理,对企业价值进行辨析,同时观察IPO市场节奏、政策动向等,以飨读者。

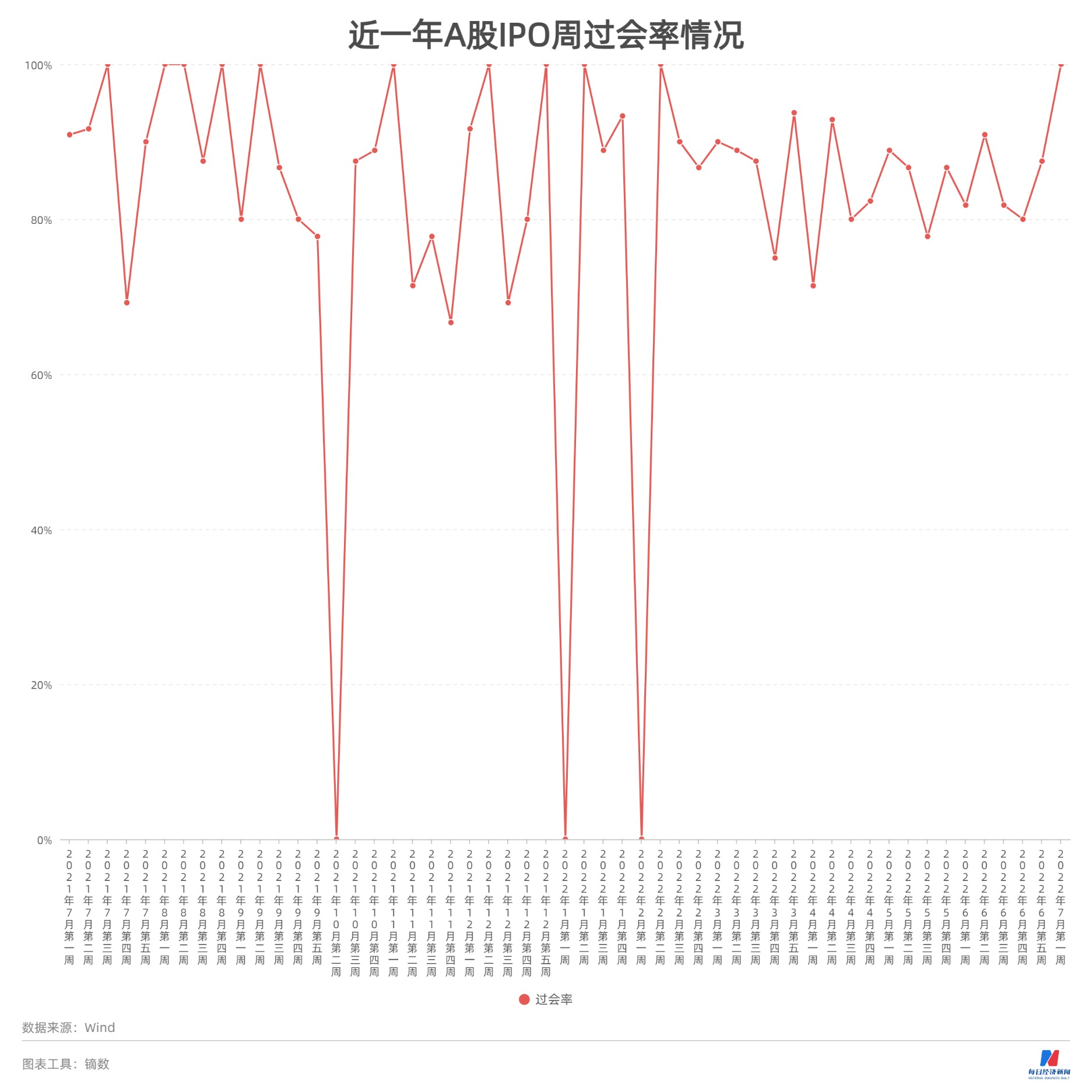

上周(7月4日至7月8日,下同),A股市场总共有6家公司被安排首发上会,且全部成功过会,这也是自今年2月份第三周以来,再次出现周过会率达100%的情形。

从IPO受理情况来看,在半年节点前夕出现IPO受理数骤增之后,上周A股IPO市场受理企业数则降至了0。

本周,将有7只新股迎来申购,记者注意到,作为国内少数几家从事高温合金业务公司之一的隆达股份值得投资者关注。一方面,高温合金产品在航空发动机和燃气轮机等下游应用领域的需求前景较好;另一方面,隆达股份具有一定的技术优势,且公司自2020年以来兑现了较好的业绩增速。

红榜:周过会率时隔4个月重回100%

上周,A股有6家公司迎来上会,其中3家拟上市上证主板,2家拟上市创业板,1家拟上市北交所,6家公司全部过会。

上述6家企业过会后,要做的也就是提交注册,一旦完成注册生效,接下来就能择日招股上市。而随着上会企业“6过6”,上周的过会率达到100%,这也是自今年2月第三周以来再一次出现100%的周过会率。

过会企业中,成立于2016年的圣晖集成,主要从事IC半导体、光电等高科技产业的洁净室工程服务业务。

就企业优势而言,圣晖集成专注于洁净室工程行业的高端领域,而行业内只有少数企业具有在电子工业领域建造高等级洁净室的技术水平。同时,圣晖集成在高端洁净室工程领域拥有较高的市场份额,其主要客户涵盖电子行业的全球知名企业,包括矽品科技、中芯国际、富士康科技集团、歌尔股份、华润微电子等。

从业绩情况来看,2018年至2021年上半年三年一期间,圣晖集成的营业收入分别为9.33亿元、9.34亿元、10.96亿元和8.87亿元,其扣非后归母净利润分别为0.47亿元、0.80亿元、0.89亿元和0.53亿元。

从行业未来发展前景来看,洁净室工程是高端制造的基础性工程,与高端制造投资紧密相连。在下游中国高端制造业崛起的推动下,据相关咨询机构(智研咨询)预测,未来几年中国洁净室行业增速可能放缓,但仍将维持二位数增长,到2025年中国洁净室行业的规模有望达到3275.31亿元。

不过,记者注意到,圣晖集成也具有应收账款较高等问题。截至2021年上半年末,圣晖集成的应收账款为3.20亿元,占同期公司资产总额的31.71%。

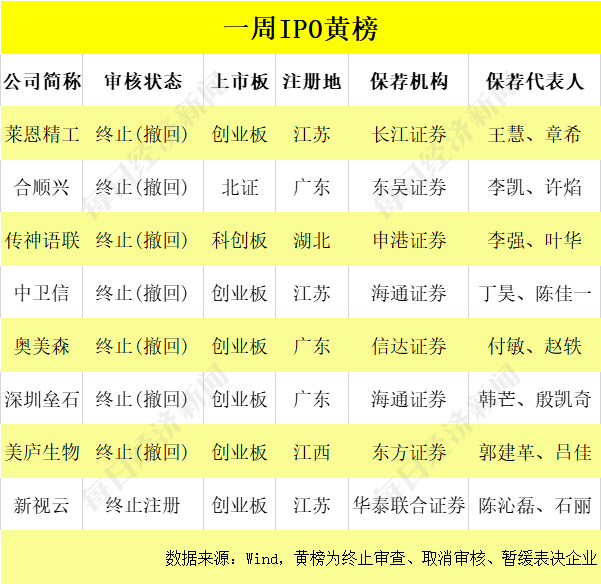

黄榜:2021年增收不增利奥美森主动撤回IPO

上周,总共有8家公司入列“黄榜”,包括莱恩精工等7家主动撤回上市申请的企业,以及终止注册的新视云。

上述8家“黄榜”企业中,奥美森主要从事智能生产设备及生产线的研发、设计、生产、销售,产品主要应用于空调制造、环保新能源等下游行业,其中主营业务收入中来自空调领域的设备销售占比达八成左右。

记者注意到,尽管奥美森的营业收入从2020年的2.81亿元上升至了2021年的3.08亿元,但其扣非后净利润则从2020年的4996.02万元,稍下滑至2021年的4098.46万元。

与此同时,奥美森的应收账款及合同资产之和,从2019年末的8561.90万元,逐年上升至2021年末的1.24亿元,其占公司当期营业收入的比重,也从2019年的32.63%逐年上升至2021年的40.39%。

此外,奥美森原本拟通过本次IPO募集资金3.65亿元,其中包括补充流动资金4000万元。不过,记者也注意到,奥美森在2019年和2020年总共进行现金分红5100万元。

半年节点前夕IPO首发骤增后上周无企业IPO获得受理

根据近期的报道《半年节点前夕A股IPO受理数骤增IPO在审企业数量近千家》,今年上半年,A股市场总共有567家公司IPO获得受理,其中6月份就占据了446家,尤其是在半年节点前夕,诸多企业“踩点”申报,使得A股IPO受理企业数骤增。

不过,在6月份之后,上周A股市场IPO受理陷入沉寂,无一家企业IPO获得受理。

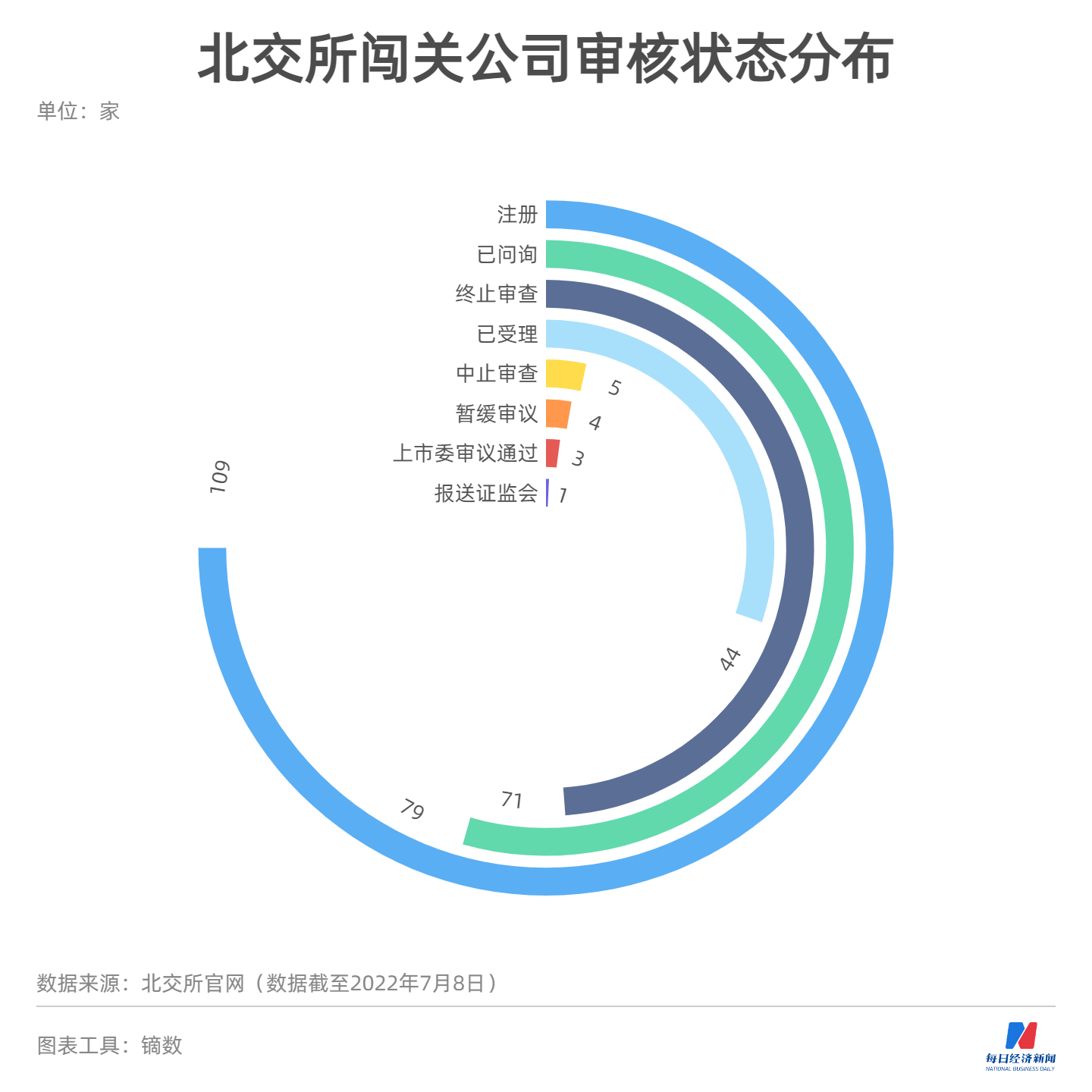

而从科创板IPO企业审核状态来看,截至2022年7月8日,科创板审核信息披露,全部817家公司中,处于“注册结果”的有471家,紧随其后的是“终止”160家,“已受理”的有71家。

从北交所来看,截至2022年7月7日,全部316家处于审核状态的公司中,有109家公司处于注册阶段,79家终止审查,71家处于已问询状态。

本周13家公司迎来上会展新股份预计2022年净利润同比下滑

本周,沪深两市及北交所将迎来13家公司上会,其中,拟上市创业板公司8家,拟上市科创板公司3家,拟上市深市主板公司2家。

在上述13家公司中,拟上市创业板的展新股份,主要从事LCD触控显示、AMOLED柔性显示、半导体制造等行业用胶膜材料的研发、生产和销售,公司产品包括OCA光学胶膜、AMOLED柔性显示器件、半导体制造用胶膜及其他胶膜、胶带等。

不过,从业绩表现来看,展新股份并不稳定,甚至充满挑战。2019年至2021年各年度,展新股份的营业收入分别为5.38亿元、7.78亿元和7.17亿元,其净利润分别为4505.75万元、7984.31万元和5776.38万元。

而展望2022年,展新股份在对交易所审核问询函的回复中预测,其在2022年的营业收入将同比下降2.49%至9.46%,归母净利润同比下降21.23%至33.35%。

在这背后,记者还注意到,在2018年和2019年,展新股份对其第二大客户欧菲光分别销售金额达1.12亿元和1.48亿元,占到展新股份当期营业收入的20.87%和19.02%。然而,当欧菲光在2021年3月被苹果公司移出供应链之后,也不再出现于展新股份2021年的前五大客户之列。

与此同时,截至2021年末,展新股份的应收账款和应收款项融资额分别为2.06亿元和2929.22万元,而这还是在展新股份当年将部分应收账款转让后的情况下。可见,展新股份面对下游客户时较为弱势。

7家公司本周迎来申购高温合金生产商隆达股份值得关注

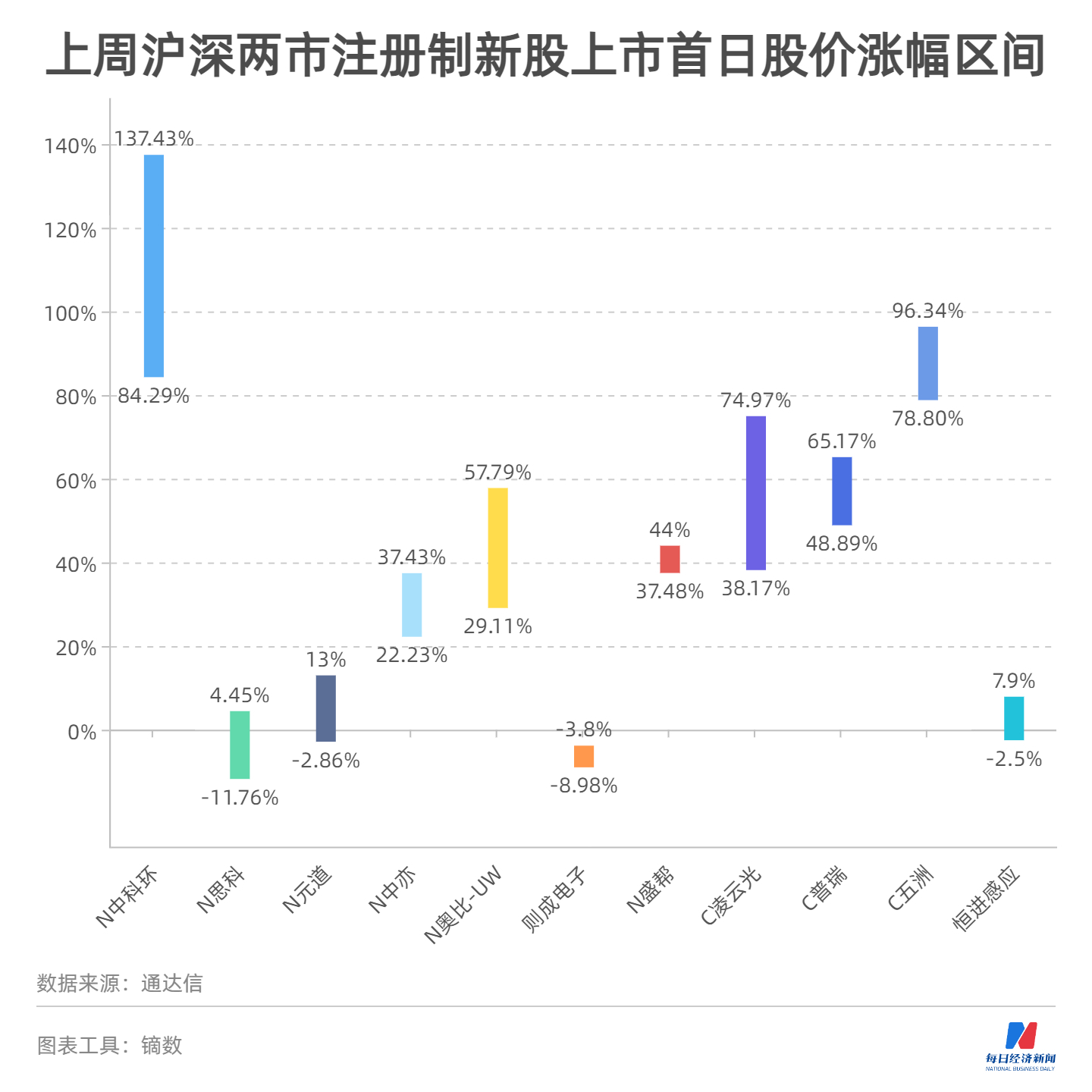

上周,总共有11家公司上市,其中6家来自创业板,3家来自科创板,2家来自北交所。11家公司中,上市首日涨幅最高的是N中科环(SZ301175,股价8.03元,市值118亿元),其股价涨幅区间为84.29%~137.43%。与此同时,分别来自科创板、创业板、北交所的N思科(SH688053,股价53.8元,市值53.8亿元)、N元道(SZ301139,股价37.87元。市值46亿元)和则成电子(BJ837821,股价9.98元,市值6.9亿元)3家公司则在上市首日破发,跌幅分别为3.12%、1.53%和7.13%。

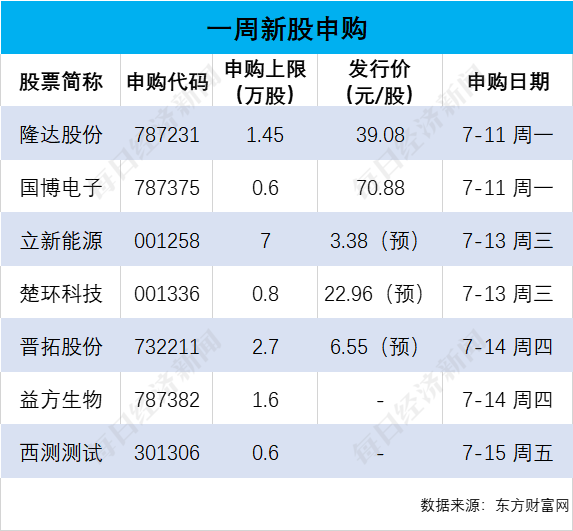

而在本周,则有隆达股份、国博电子等7家公司将迎来申购。

将上市科创板的隆达股份值得关注,其主要从事合金材料的研发、生产和销售,目前正由合金管材(铜基合金)向镍基耐蚀合金、高温合金逐步拓展。其合金管材业务产品主要应用于船舶、石油化工、电力、轨道交通和制冷等领域,高温合金业务产品则应用于航空航天、能源电力、油气石化、船舶、汽车等行业。

从收入占比来看,2021年上半年,隆达股份的高温合金业务和镍基耐蚀合金业务收入占比已分别达到34.38%和5.65%。

从产品的技术水平和竞争力来看,隆达股份在铸造高温合金行业已处于国内先进水平,在变形高温合金行业以及该行业的代表性产品GH4169方面均处于国内进行水平。

尤其在高温合金领域,由于进入壁垒高,隆达股份是国内少数从事该产品生产的企业之一,其重点面向“两机”(航空发动机和燃气轮机)领域,目前已进入中国航发商发、东方汽轮机等重要厂商的供应链体系。

从业绩情况来看,尽管隆达股份的营业收入从2018年的5.82亿元下滑至2019年的5.66亿元以及2020年的5.40亿元,但随着公司高温合金业务收入在2020年的快速增长,隆达股份的扣非后净利润由2018年和2019年的亏损,转变为2020年的盈利898万元。2021年,隆达股份的营业收入和扣非后净利润分别达到7.26亿元和0.28亿元。2022年上半年,预计隆达股份的营业收入同比增长38.24%至50.81%,扣非后净利润同比增长595.52%至794.24%。

从行业发展前景来看,作为国防建设、航天航空、能源、船舶等行业的关键战略性材料,高温合金未来具有较为强劲的需求。例如,中信证券研究部曾预计我国军用航空发动机对高温合金需求量,将从2021年的1.16万吨增长至2025年的1.66万吨。

部分北交所IPO公司下调发行底价专家:上市前已大涨

近期,多家处于上市审核阶段的北交所IPO企业对公开发行方案进行了调整,包括朗鸿科技、则成电子、一致魔芋、众诚科技和海能技术等公司均下调了公开发行底价,其中,一致魔芋和众诚科技的发行价下调幅度均超过三成,受到市场关注。

“北交所公司由于是之前已经挂牌了的公司,好多公司上市前已经大涨,发行价被推高,上市后容易破发,所以才下调发行底价。”资深投行人士王骥跃向《每日经济新闻》记者表示。

有意思的是,另一边,禾迈股份(SH688032,股价936.05元,市值524亿元)在7月7日股价突破了1000元大关,收盘价达到1040元。而禾迈股份曾因IPO发行价高达557.8元,被市场称为A股史上最贵新股。

对此,王骥跃向记者表示,上述两种现象并不能简单类比,因为部分北交所公司在上市前已是有市价的,其发行和沪深IPO定价机制是不一样的。不过,对禾迈股份单独来说,也可以说明本身是质地不错的公司,就不会害怕发行价高。

(文章来源:每日经济新闻)