泽宇智能IPO接连更换保荐机构、募投项目涉不实投资者利益谁负责

证监会网站显示,江苏泽宇智能电力股份有限公司(下称:泽宇智能或发行人)7月30日递交了此次创业板上市注册稿,保荐机构为华泰证券。

尽管泽宇智能已经过会,但其申报材料中社保缴纳数据的矛盾、巨额公款私用、募投项目等疑点不得不让人质疑其独立性与信披真实性。

矛盾的社保缴纳数据

申报材料显示,2018年至2020年度,泽宇智能员工总人数分别为389人、460人、428人,各期社保缴纳项目中最高缴纳人数分别为326人、428人、402人。而国家企业信用信息公示系统显示,同期发行人社保缴纳人数分别为44人、66人和189人。申报材料和国家企业信用信息所公示数据明显不符。

(图片来源:国家企业信用信息公示系统)

根据申报材料,泽宇智能2017年收购江苏泽宇电力设计有限公司(泽宇设计)、江苏泽宇电力工程有限公司(泽宇工程)100.00%的股权;同时发行人所控股51%股权的江苏泽宇新森智能设备有限公司(泽宇新森)成立时间为2018年5月。按照合并报表统计原则,则其纳入合并统计的企业仅此三家。且国家企业信用信息公示系统显示,2018年至2020年泽宇设计社保缴纳人数分别为100人、104人、36人,同期泽宇工程保缴纳人数分别为100人、177人、96人,而泽宇新森至今社保缴纳人数仍为0。

经计算即使国家企业信用信息系统中泽宇智能数据理解为母公司缴纳数,合计后2018年至2020年度其社保人数也仅分别为244人、347人、321人,与申报材料中的389人、460人、428人相差甚远。

特别需要说明的是,申报材料显示,发行人从事电力信息化系统集成服务,其开展业务不需要取得任何强制性的审批、备案、许可并获得相关业务资质。发行人主要业务资质均为泽宇设计、泽宇工程所有。换句话说发行人收入中,电力设计收入主要来源于泽宇设计,施工及运维收入主要来源于泽宇工程。

据国家企业信用信息公示系统数据,泽宇工程2020年社保缴纳人数分别比2019年减减额占比达65.39%和45.76%。而申报材料显示,2019年和2020年度,发行人电力设计收入金额分别为3830.42万元、3899.30万元,施工及运维收入分别为6362.56万元、9214.75万元。人员数量和营收的匹配合理性很值得怀疑。

公款巨额私用怎认定

招股书披露,报告期外曾存在实控人占用公司资金情况。截至2017年1月1日,公司实际控制人占用资金款项余额为1954.80万元,2017年1月实际控制人占用资金增加400.00万元,即报告期前(截至2017年1月31日)实际控制人资金占用款项合计2354.80万元。除上述实际控制人占用的该部分资金外,报告期外实际控制人向西沃里(原为实控人控股的泽宇工程之子公司,2017年11月,发行人收购泽宇工程时并入发行人,后2017年12月对外转出)借款400.00万元。实际控制人于2017年12月将上述资金占用款2354.80万元均归还公司。实际控制人上述资金占用背景及原因主要是为其子女在上海购置新房进行临时性资金周转。

(图片来源:企业招股书)

根据最高人民法院《关于办理违反公司法受贿、侵出、挪用等刑事案件适用法律若干问题的解释》的规定,挪用本单位资金一万元至三万元以上的,即为“数额较大”。而挪用资金罪的解释为公司、企业、或者其他单位的工作人员,利用职务上的便利,挪用本单位资金归个人使用或者借贷给他人使用,数额较大超过3个月未归还的,或者虽未超过3个月,但数额较大进行营利活动的,或者进行非法活动的行为。

显然泽宇智能实控人占用资金所涉金额和占用时间已可达到最高法的解释标准。

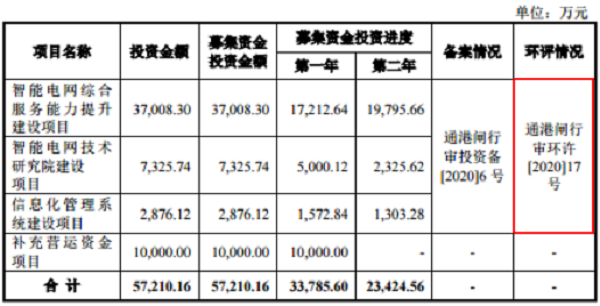

募资为募投还是圈钱

招股书披露,泽宇智能此次IPO拟计划发行新股不超过3300万股,拟募集资金5.72亿元,将投入智能电网综合服务能力提升建设项目、智能电网技术研究院建设项目、信息化管理系统建设项目和补充营运资金。从募投项目可以看出,除去补充流动资金的1亿元外,其他三个项目的环评批复件为“通港闸行审环许〔2020〕17号”,合计拟使用募资金额为4.72亿元。

(图片来源:企业招股书)

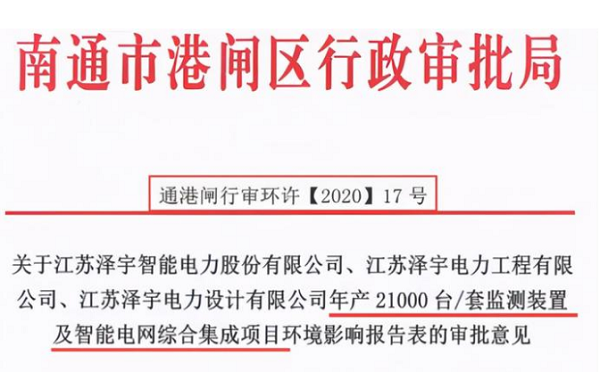

然而需要指出的是,南通市港闸区行政审批局审批意见书显示,“通港闸行审环许〔2020〕17号”中的项目名为“年产21000台/套监测装置及智能电网综合集成项目”

(图片来源:南通市政府网)

关于该项目,中能联合全过程工程项目咨询管理服务平台信息显示,“江苏泽宇智能电力股份有限公司年产21000台/套智能电网监测装置项目”新征土地为71.88亩,拟投资金额为2.5亿元,设备均已到位,竣工时间为2021年4月。该信息2020年6月发布时项目阶段为“土建施工”状态。

(图片来源:中能联合全过程工程项目咨询管理服务平台)

已竣工(近乎竣工)的项目拿来做募资项目,不得不让人质疑泽宇智能的募资目的。

此外,需要注意的是,在泽宇智能此次IPO的过程中,保荐机构几经更换。公开资料显示,在其IPO启动时,辅导机构为兴业证券,约5个月后终止辅导协议,公示原因为“在推进、落实辅导工作和衔接相关事项没有完全达成一致”。而2020年9月10日华泰证券递交的辅导总结报告中显示,“因前任辅导机构(万联证券)项目组未能达成与泽宇智能共同协商决定的工作目标,泽宇智能于2020年7月申请终止前任辅导机构对泽宇智能首次发行股票并上市的相关辅导工作”。显然在华泰证券之前,万联证券也曾进行了对泽宇智能的辅导。如此大的项目漏洞,保荐机构是漠视还是“事不关己高高挂起”?显然保荐机构的尽责情况也让人质疑。如此而言,未来的募投项目中投资者利益的守护之门谁来负责。

(文章来源:中宏网)