中捷精工大额募资偏投“坏苹果” IPO融资为劣币驱逐良币?

业绩贡献主要依赖公司前五大客户和单一种类产品,在冲压零部件整体经营变差且未见好转之时,中捷精工偏要大额募资对一个已暴露诸多风险且未展现出任何可期待成长性的业务产品进行扩建升级,市场似乎闻到了“劣币驱逐良币”的味道。

方斐/文

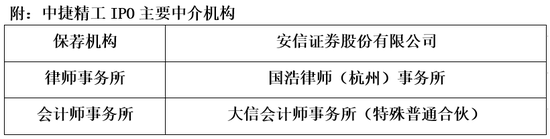

自3月11日江苏中捷精工科技股份有限公司(下称“中捷精工”)通过创业板上市委员会的审议后,其IPO进展便陷入停滞状态,直到6月3日证监会在官网公布了《关于对江苏中捷精工科技股份有限公司创业板注册阶段问询问题的告知函》(下称“《告知函》”),这是证监会对中捷精工在创业板申请注册的正式回应。

中捷精工主营业务为汽车精密零部件的研发、生产和销售,公司主要产品为减震零部件产品,用于消除来自汽车动力总成、路面及空气的振动和噪声,提升汽车行驶过程中的平顺性及舒适性。

截至招股说明书签署日,魏忠、魏鹤良合计直接持有中捷精工63.46%的股份,并通过普贤投资、东明天昱、宝宁投资合计间接控制公司27.54%的股份,也就是说,魏忠、魏鹤良合计控制公司91%的股份,为公司控股股东和实际控制人。

中捷精工此次拟在深交所创业板上市,首次公开发行股票数量2626.37万股,发行数量占公司发行后总股本的比例不低于25%;拟募集资金3.35亿元,其中,1.51亿元用于高强度汽车零部件智能化生产线基地项目;9495.18万元用于灏昕汽车零部件制造无锡有限公司轻量化汽车零部件自动化生产项目;4911万元用于江苏中捷精工科技股份有限公司研发中心建设项目;4000万元用于补充流动资金项目。

招股说明书显示,2017-2019年及2020年1-6月(下称“报告期”),中捷精工实现营业收入分别为54120.73万元、54862.55万元、56058.47万元、22442.19万元,营收增长幅度有限;实现归母净利润分别为4054.09万元、5628.58万元、5690.88万元、2201.27万元,除2018年外表现同样乏善可陈。

中捷精工的业绩表现乏善可陈并非无缘无故,业绩贡献主要依赖公司前五大客户和单一种类产品使其各项财务指标经不起推敲。

报告期内,中捷精工向前五大客户产生的销售收入分别为40658.26万元、42177.43万元、43920.96万元、17323.45万元,占当期营业收入的比例分别为75.13%、76.88%、78.35%、77.19%。

中捷精工对此也做了风险提示:未来公司与主要客户合作关系发生不利变化,或者主要客户生产经营情况发生波动,导致其对公司产品的需求量减少,进而导致公司经营业绩出现波动。

除了前五大客户营收贡献集中度较高外,中捷精工还存在金属件主要供应商采购金额占营收比例畸高的问题,这甚至引起了监管的关注。2017-2019年,中捷精工自锡山区东港鑫之旺五金加工厂采购的金额分别为1099.48万元、1669.13万元和1276.59万元,采购金额占该供应商营业收入比例分别为85.80%、94.62%和93.80%。

证监会在《告知函》中提请中捷精工说明关联方锡山区东港北杰五金厂将其资产全部出售给东港鑫之旺的具体情况,东港鑫之旺是否与中捷精工及其关联方存在异常资金往来或利益输送;东港鑫之旺的资产、人员是否与其经营规模相匹配。

另一方面,从产品种类来看,中捷精工主要拥有冲压零部件、压铸零部件、注塑零部件、金工零部件等四大业务类产品,报告期内,冲压零部件产生的销售收入分别为32455.33万元、30312.75万元、27585.49万元、10087.99万元,占当期主营业务收入的比例分别为61.92%、55.44%、49.34%、45.03%,由此可见,冲压零部件销售收入为公司主要的收入来源。

不过,仅从招股书披露的数据来看,上述冲压零部件产生的销售收入的发展趋势并不乐观。数据显示,报告期内,中捷精工冲压零部件产生的销售收入和销售收入占营收的比例呈现持续下降的趋势,也就是说,中捷精工主要产品产生的收入已经是每况愈下。

而且,除了销售收入数据表现萎靡外,中捷精工冲压零部件的销售价格也同样疲软。数据显示,报告期内,中捷精工冲压零部件平均销售价格分别为4.75元/件、4.37元/件、4.05元/件、3.9元/件,呈现持续下降的趋势,与上述销售收入数据的走势基本一致。在销售单价和销售收入提振不利的情况下,中捷精工冲压零部件的毛利率持续下降也在意料之中,报告期内的毛利率分别为32.37%、26.52%、23.56%、21.82%。

由此可见,中捷精工主要产品冲压零部件遭遇的困境不只是暂时性因素,而是系统性问题,单价下降导致销售收入下降和毛利率下降,中捷精工招股书用翔实的数据为投资者全方位展示了其主营产品和主营业务面临的风险。公开资料显示,2021年以来,中捷精工主要原材料价格出现大幅上涨,而且,中捷精工在招股说明书中就下游汽车行业景气度、客户集中度高及客户需求变动、年降安排和原材料价格波动对经营业绩的影响做了风险提示。

实际上,监管也注意到了中捷精工经营中暴露出的风险,在《告知函》中,证监会向中捷精工问询了三个问题:1.就主要产品冲压零部件报告期内销售收入及毛利率持续下降、前五大客户中威巴克、住友理工和长城报告期内销售收入及毛利率持续下降做风险提示;2.根据《公开发行证券的公司信息披露内容与格式准则第28号——创业板公司招股说明书》的相关要求,删除风险因素中有关风险对策、发行人竞争优势等类似表述;3.结合近期主要原材料价格变动情况,从主要原材料价格波动的敏感性分析、在手订单因未与客户约定原材料价格波动调价机制而面临的风险敞口、近期原材料价格上涨对发行人履行订单的影响等方面,进一步完善原材料价格波动相关的风险提示。

根据招股说明书的披露,中捷精工此次IPO欲募集33485.48万元,其中15079.3万元用于建设高强度汽车零部件智能化生产线基地项目,占募集资金总额的45.03%,该项目主要是中捷精工对冲压零部件产品的扩建升级。

现在的问题是,在冲压零部件整体经营变差且未见好转之时,中捷精工偏要大额募资对一个已经暴露诸多风险且未展现出任何可期待成长性的业务产品进行扩建升级,市场似乎闻到了“劣币驱逐良币”的味道——尽管如此,目前我们只能拭目以待监管的处置。