创尔生物IPO风波再起:发公告尊请股东现身 新三板第一牛散失联

由证监会于2021年2月5日发布的《监管规则适用指引-关于申请首发上市企业股东信息披露》(下称《股东信披监管指引》)所带给市场和业内的影响正在持续生效。

按照《股东信披监管指引》规定,拟申请IPO的企业,应当真实、准确、完整地披露股东信息,而相关中介机构应依照指引要求对发行人披露的股东信息进行逐一穿透核查。

这对于部分股权结构相对简单的拟IPO企业而言,中介机构的相关核查工作尚算轻松,但若是股权机构繁复尤其是有过新三板挂牌经历的拟上市公司,那么股东核查工作的困难程度则可见一斑。

日前,IPO申请已经通过科创板上市委审核多时并已经在一个多月前正式提请证监会注册的广州创尔生物技术股份有限公司(下称“创尔生物”)和负责其此次IPO的中介投行机构便正在因为股东人数的众多和股权结构的繁杂而脑筋大伤,而其IPO的进程更因为数位股东的“失联”而几乎陷入僵局。

3月30日,在无奈之下,所幸还未从新三板正式摘牌的创尔生物通过股交中心向市场公开发布一则“寻人公告”“尊请”部分“失联”股东现身以配合监管要求的核查。

“根据中国证券监督管理委员会于 2021 年 2 月 5 日发布的《监管规则适用指引——关于申请首发上市企业股东信息披露》要求,公司聘请的中介机构需对相关股东进行核查。”在上述创尔生物发布的“寻人”公告中称:“截至目前,公司按照《证券持有人名册》已与部分股东取得联系,由于部分股东未登记联系方式、登记的联系方式有误等原因,公司仍未能与其取得联系或已联系尚未提供资料。”

在创尔生物的公告中,共提及“失联”自然人股东12位。

“按照最新的有关股东信披监管规定,此次创尔生物的股东核查工作量非常巨大,与普通的拟IPO公司不同,因创尔生物有新三板挂牌上市经历且交易活跃,在截至目前,其IPO原始股东达到了近700位。”一位接近于创尔生物的知情人士向叩叩财讯透露,大部分股东都是在创尔生物在新三板挂牌期间通过做市商或竞价交易买入相关股份,目前因为股东名册未登记联系方式或联系方式有误的“失联”人也皆是在此期间通过新三板市场买入。

据相关披露信息显示,此次被创尔生物“尊请”现身的12位股东中,存在多位身份疑存异常情况的自然人,仅年龄近古稀的老者便达到4位,年龄最大者已届80岁,另一位女性持股人也已达77岁高龄,这四位年纪较大的自然人股东中,就算是年龄最小的自然人罗青,为1957年出生,今年也已年过64岁。

“这些账户很可能的持有者并非其本人,所以在股东名册中留下的联系方式便可能很难联系到背后真正的持有人。”上述知情人士表示。

不过,更值得注意的却并非这些“大龄”的失联股东们,在新三板市场中曾被外界冠以“新三板第一牛散”称号的钱祥丰之名也赫然出现在创尔生物的“寻人”公告中。

钱祥丰之所以大名鼎鼎,除了其在新三板市场中多家公司频繁交易而博得外界唤之以“第一牛散”外,更在于其曾多次陷入“失联”风波,这就为其“牛散”的身份又在多添一份神秘感。

在2021年2月20日正式向证监会提交注册申请后,创尔生物的IPO进程已经到了最为关键的一步。

据叩叩财讯获悉,目前正在接受证监会进一步问询的创尔生物,除了在股东核查上还需努力完善相关材料外,其IPO募投项目用地因较为特殊的获得方式而遭到了证监会方面的质疑,这也成为了阻挡其IPO进一步推进获得注册的最大障碍。

1)屡陷“失联”风波的“新三板第一牛散”

但凡对新三板交易市场有过了解的人,应该都对钱祥丰之名不陌生,这位出生于1983年的投资者,早在十年前就开始在A股市场崭露头角,在2013年前后,其投资重心更是明显偏移至新三板。

因新三板的交易门槛颇高,和A股市场以中小散户为主不同,新三板上的投资者主要是机构投资者和大户。2015年底,曾有媒体对当年在新三板交易活跃的7346个账户进行跟踪研究,以交易次数和成交金额等指标进行排序,最终给出了新三板十大牛散的排名。而钱祥丰在2015年中就以花费1649.65万元买入77家公司共108.1万股,位居“新三板十大牛散”榜首。

在新三板企业航星股份、欧迅体育、华恒生物、深科达(31.390, -0.41, -1.29%)、海优新材(119.800, 0.98, 0.82%)、蓝贝望、国联股份(144.010, -0.89, -0.61%)、云宏信息、迈科网络等数十家企业中,皆可见钱祥丰的身影。

多年潜伏新三板之后,钱祥丰持股的多家新三板企业如今也已经纷纷完成IPO,在最近一年多时间里,便有铜牛信息(41.620, 0.11, 0.26%)、天准科技(31.060, 0.72, 2.37%)、华恒生物、泰坦科技(143.960, 0.05, 0.03%)等钱祥丰持股企业成功挂牌上市。当然,这也为钱祥丰本人获得了丰厚的资本回报。

不过纵然交易活跃,但很少有人了解钱祥丰的具体“底细”。

“钱祥丰让非常多的企业和中介机构无可奈何,大量买入公司的股票后,却很少履行股东责任,尤其是公司在进行上市、回购等资本运作时,需要相关股东提供有关的意见与签署文件时,却都很难联系到其本人。”一位曾担任过多家新三板企业IPO项目的投行保荐人士告诉叩叩财讯,在如今《股东信披监管指引》规定下,要求对拟IPO企业的全体进行核查,像钱祥丰这类手中持有大量新三板企业股票的神秘投资者,几乎都会成为中介投行机构的“噩梦”。

实际上,除了创尔生物公开寻找钱祥丰这位神秘的股东露面外,近半年时间内,也在多家欲进行IPO的新三板企业都在“尊请”其公开现身以配合相关的股东核查。

2021年3月18日,福建汇川物联网技术科技股份有限公司(下称“汇川物联”)的科创板IPO申请再次登上上市委接受审核。

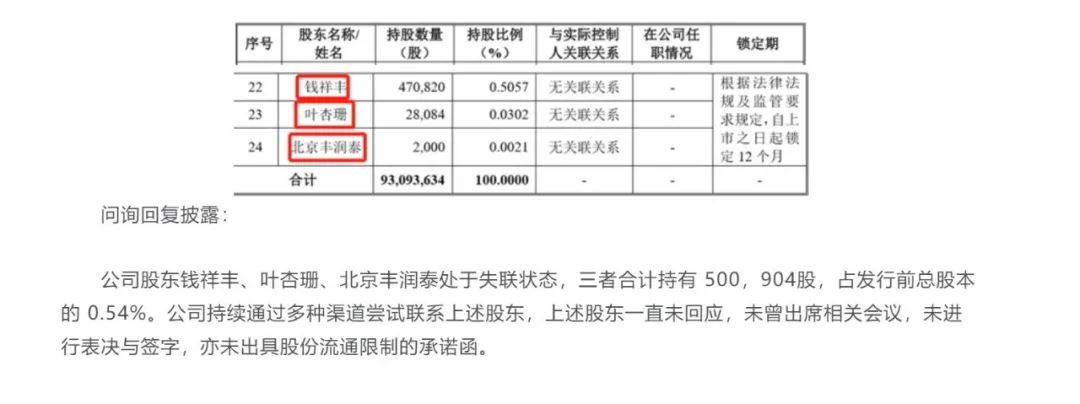

据汇川物联向科创板上市委提供的IPO上会稿显示,其共有24名股东,核查结果显示,截至其上会审核之时,有3名股东仍然处于“失联状态”,这三位失联股东除了一家仅持有2000股的机构股东外,另外两名自然人股东共持有汇川物联50万股,其中,持股数最大的便是钱祥丰,另一位为自然人叶杏珊,二人分别持有汇川物联47万股和2.8万股。

“公司持续通过多种渠道尝试联系上述股东,上述股东一直未回应,未曾出席相关会议,未进行表决与签字,亦未出具股份流通限制的承诺函。”汇川物联在回复监管层问询时无奈地表示。

2021年3月30日,在新三板交易企业的赤诚生物拟终止挂牌,为保护公司异议股东的合法权益,公司控股股东、实际控制人承诺:公司控股股东、实际控制人或其指定的第三方愿意对异议股东持有的公司股份进行回购。

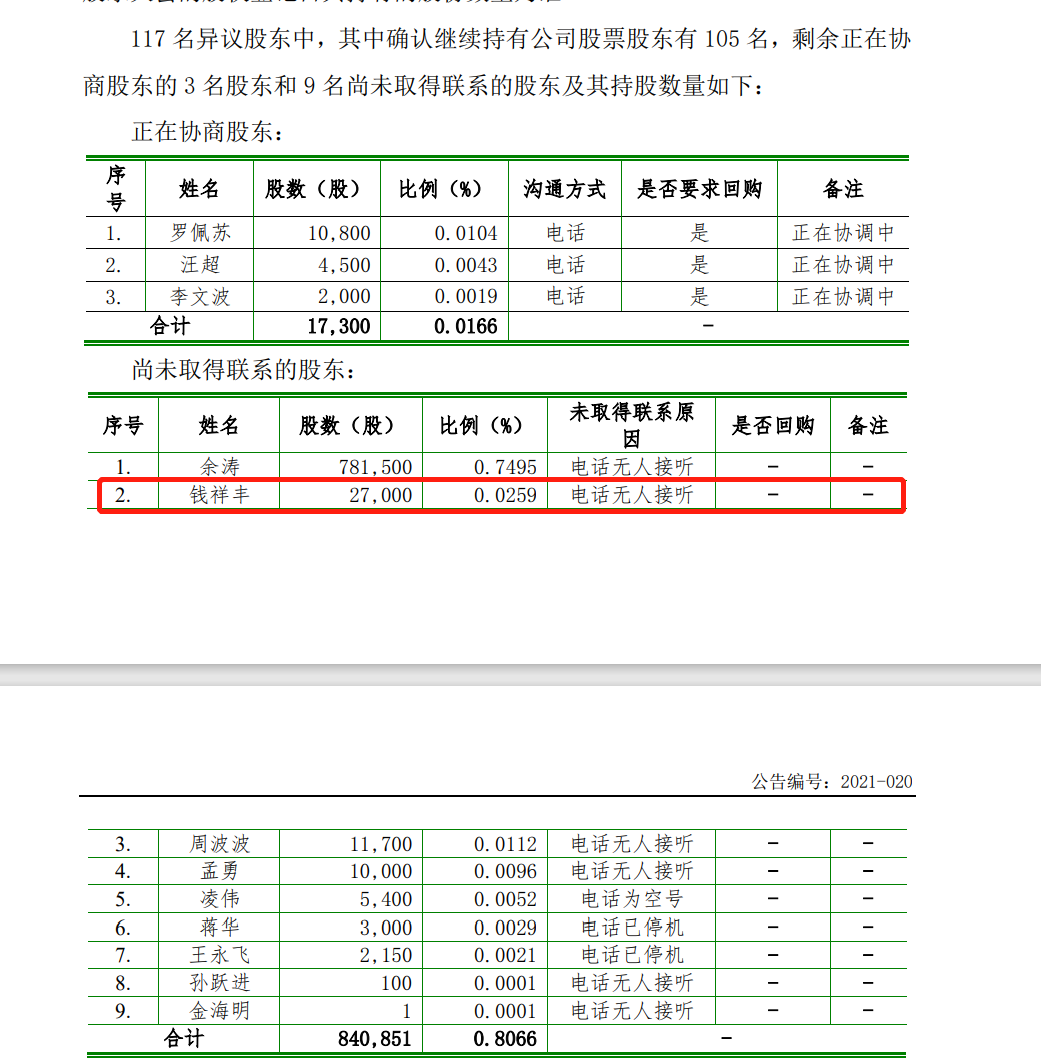

赤诚生物称,117 名异议股东中,其中确认继续持有公司股票股东有 105 名,剩余正在协 商股东的 3 名股东和 9 名尚未取得联系。

而钱祥丰的名字也同样出现在了赤诚生物中“尚未取得联系”的股东名单中,未取得联系的原因则为“电话无人接听”。

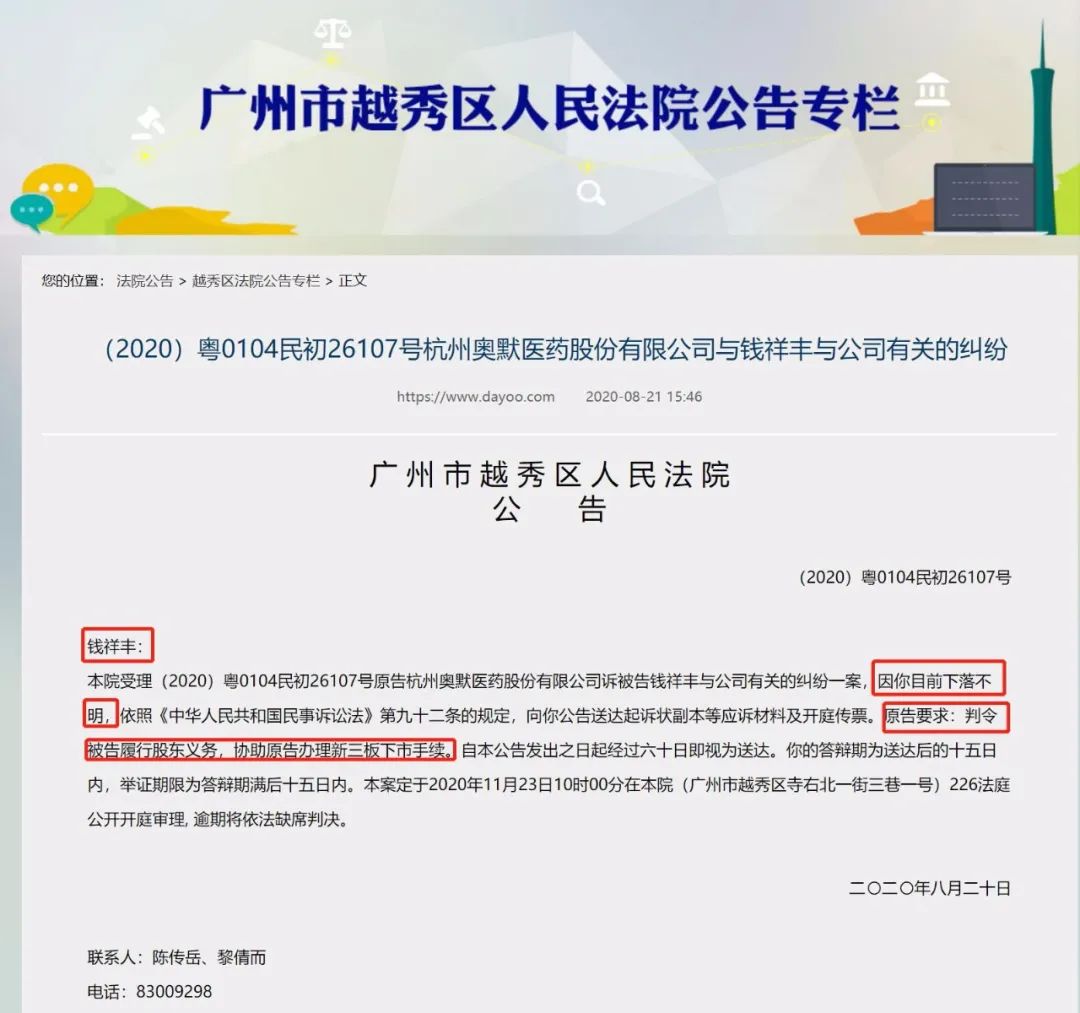

有意思的是,由于钱祥丰的“失联”避不露面,在相关企业实在走投无路之际,为了迫使其现身履行股东职责,以配合相关公司的核查和资本运作的表决,甚至有新三板企业一纸诉状将钱祥丰告上了法庭。

2020年8月,奥默医药正式向广州市越秀区人民法院递交诉状并获得受理,称作为奥默医药的股东,钱祥丰下落不明,要求其现身协助办理公司新三板下市手续。

同年8月20日,广州市越秀区人民法院发布公告对钱祥丰喊话道:“本院受理(2020)粤0104民初26107号原告杭州奥默医药股份有限公司诉被告钱祥丰与公司有关的纠纷一案,因你目前下落不明,依照《中华人民共和国民事诉讼法》第九十二条的规定,向你公告送达起诉状副本等应诉材料及开庭传票”,并要求钱祥丰“自本公告发出之日起经过六十日即视为送达。你的答辩期为送达后的十五日内,举证期限为答辩期满后十五日内。本案定于2020年11月23日10时00分在本院(广州市越秀区寺右北一街三巷一号)226法庭公开开庭审理, 逾期将依法缺席判决。”

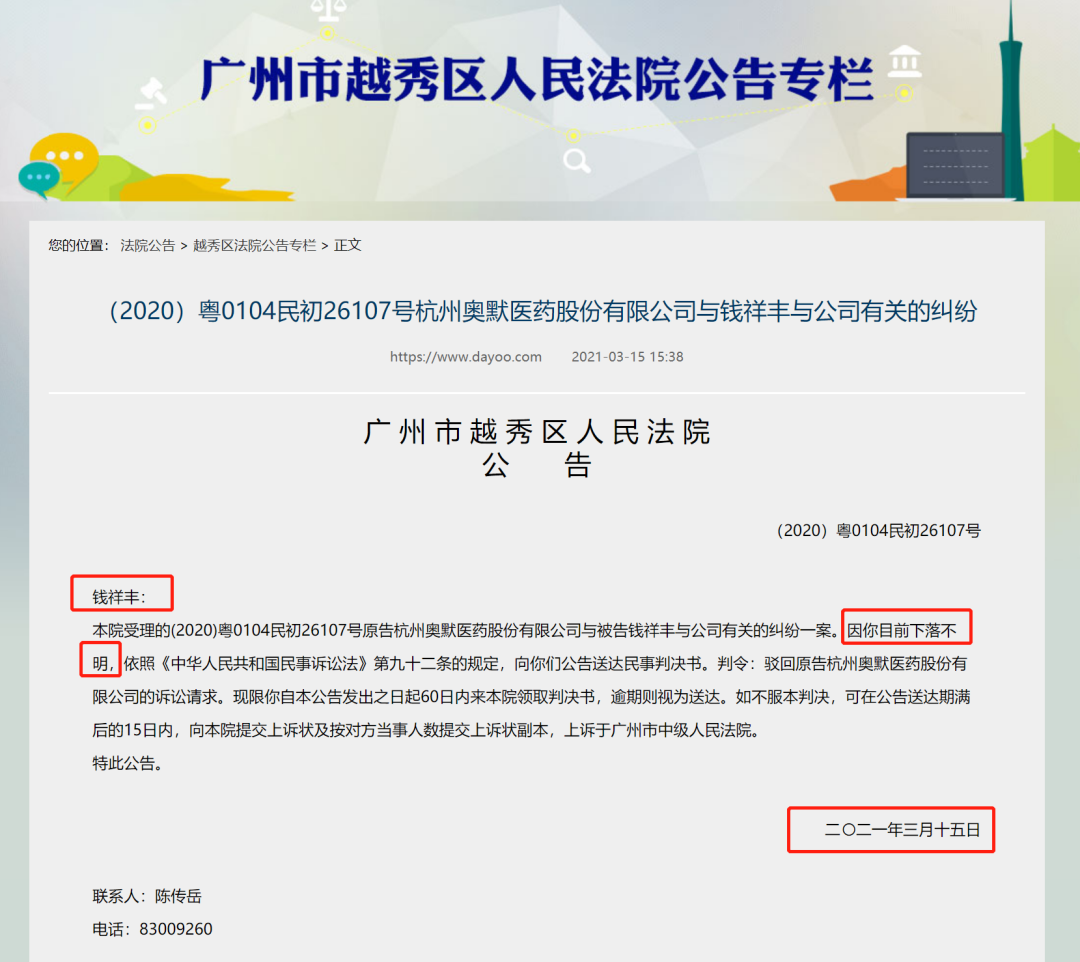

遗憾的是,最终钱祥丰也未出现在庭审当场,依然继续“下落不明”,在最重要的被告缺席的情况下,奥默医药股的要求其现身协助办理新三板下市手续的诉讼请求也被法院驳回。

“钱祥丰为广州人,其与叶杏珊为夫妻关系,二人的名字经常同时出现在新三板公司的股东名单中。”一位多年交易新三板企业的资深市场人士告诉叩叩财讯,至于二人的具体职业和经历,则鲜有人知。

“我们希望‘失联’股东配合公司的核查,并不是要暴露股东的个人信息,而是为了保护股东的利益,其实像钱祥丰之类的是通过新三板集合竞价等方式来持有目标公司股份的,根据《股东信披监管指引》的有关规则,其是可以申请豁免相关核查和股份锁定要求的,但这也是需要联系到本人,由股东本人来签字申请有关豁免程序。”上述接近于创尔生物的有关知情人坦言。

2)业绩“对赌”募投用地或成障碍

虽然早在2020年12月17日就正式通过科创板上市委审核,并在2021年2月20日正式向证监会递交注册申请,但创尔生物IPO要想获得挂牌上市的成行,除了股东的核查已经让其历经波折外,亦还需就证监会对其多起质疑给出令人信服的解释。

据叩叩财讯获悉,创尔生物此次IPO募投用地所存在的“对赌”安排,不仅是在近年来IPO项目中少见的存在,其带来的风险也将成为其此次IPO在现阶段能否成功获得注册的最大不确定性。

在公司进行增资扩股过程中,投资方位为锁定部分投资风险而进行的业绩“对赌”安排是业内司空见惯的手段,然而,为获得募投用地的土地使用权,创尔生物则不惜与土地出让方签订“对赌”协议,约定相关业绩与税收标准。

据创尔生物IPO招股书(注册稿)显示,此次IPO创尔生物拟发行不超过2833.36万股以募集4.56亿元资金投向“医用活性胶原生产基地(一期)建设”和“研发中心建设项目”,前者投资总额高达3.26亿。

2019年9月9日,创尔生物就取得此次IPO募投用地与广州市规划和自然资源局签署 《国有建设用地使用权出让合同》(穗国地出合 440116-2019-000041 号),该合同约定,创尔生物相关项目应在土地交付后第3年投产,投产年实现产值不低于11 亿元人民币, 投产税收不低于 1.52 亿元人民币。项目投产(运营)后第4年达产(规模运营),达产当年实现产值不低于 50 亿元人民币,达产税收不低于 5.15 亿元人民币。如未按期正式投产并实现承诺的产值及税收,广州市规划和自然资源局可单方解除《国有建设用地使用权出让合同》,无条件收回地块。

根据测算,若以 2019 年创尔生物营业收入 3.03 亿元为计算基础,若要达到上述承诺产值,即2022年需实现营业收入 11 亿元,年复合增长率需达53.69%;2026 年需实现营业收入 50 亿元,年复合增长率需达49.26%。

不过,创尔生物在2017 年至2019 年间,其公司营业收入年复合增长率为 49.67%。

如果能保持其在2017年至2019年间的增长速度,要赢得上述“对赌”则有较大的机会。

不过,在经过前几年高速发展后,2020年,创尔生物的营收增长开始陷入停滞。

据创尔生物最新出炉的财务数据显示,其2020年全年仅录得营业收入3.033亿元,几乎与2019年的3.026亿元持平,仅增长了0.22%。

如果按照2020年营收的数据测算,创尔生物要想按上述土地“对赌”协议约定的2022年实现营业收入11亿元,其在2021和2022年两年的营收复合增长率需要达到90%以上。

而在过去的几年中,90%的复合增长率,则是创尔生物不曾有过的。

如果创尔生物未能完成相关业绩,这也就预示着相关部门可单方解除《国有建设用地使用权出让合同》,创尔生物的募投用地存在被主管部门强制收回的风险。

“IPO上市一般需要至少募集几个亿的资金,而绝大部分募集资金项目需要土地方可实施,因而想要上市就需要准备土地场所。拟IPO企业在募投项目建设用地的取得问题上备受监管层重视,因为募投项目建设用地的不确定性风险会直接影响到募投项目的具体实施以及其实施效果。”一位接近于监管层的有关人士向叩叩财讯透露,监管层目前在创尔生物的IPO提请注册过程中,重点关注的便是其此次IPO募投用地存在的不确定性,在正在进行的进一步问询中,已经重点要求其解释按照2020年的营业收入来看,在相关期限内持续达到复合增长率要求的可能性,并要求其说明是否存在导致募集资金投资项目土地被收回等重大风险。